一、基本情况

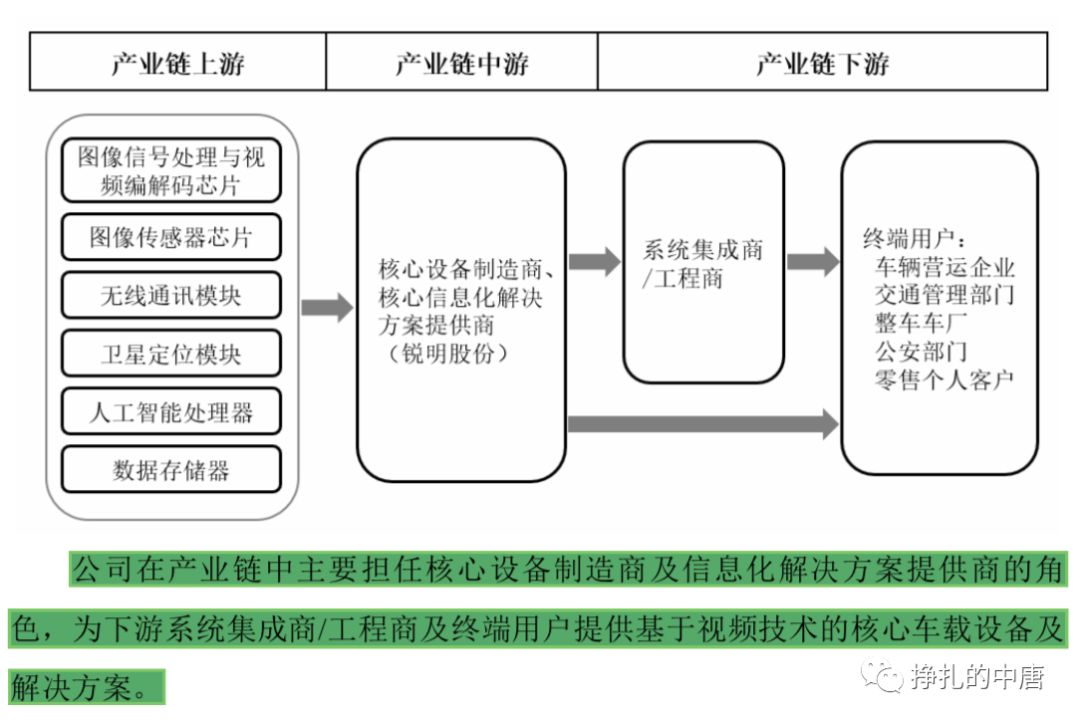

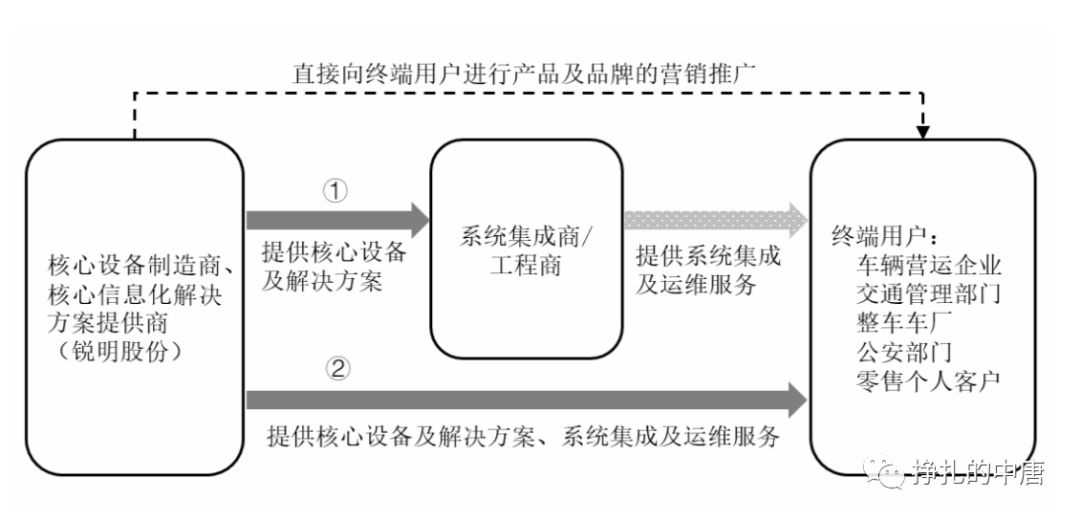

1、2002年成立,2015年股改,2016年申报过一次IPO,后终止,原因是需要引入新股东。2018年再次申报,2019年10月过会。2、主要业务:商用车视频监控产品、运营车辆信息化解决方案。(1)产业链位置

(2)产品

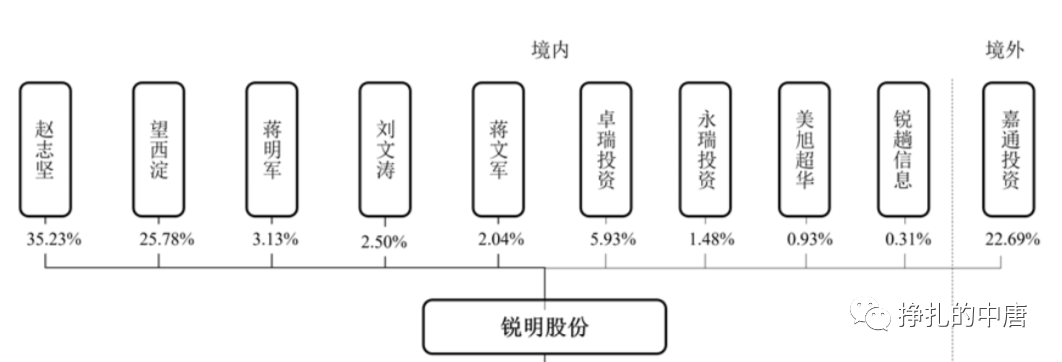

3、实际控制人:赵、望,无亲属关系,签署一致行动协议。

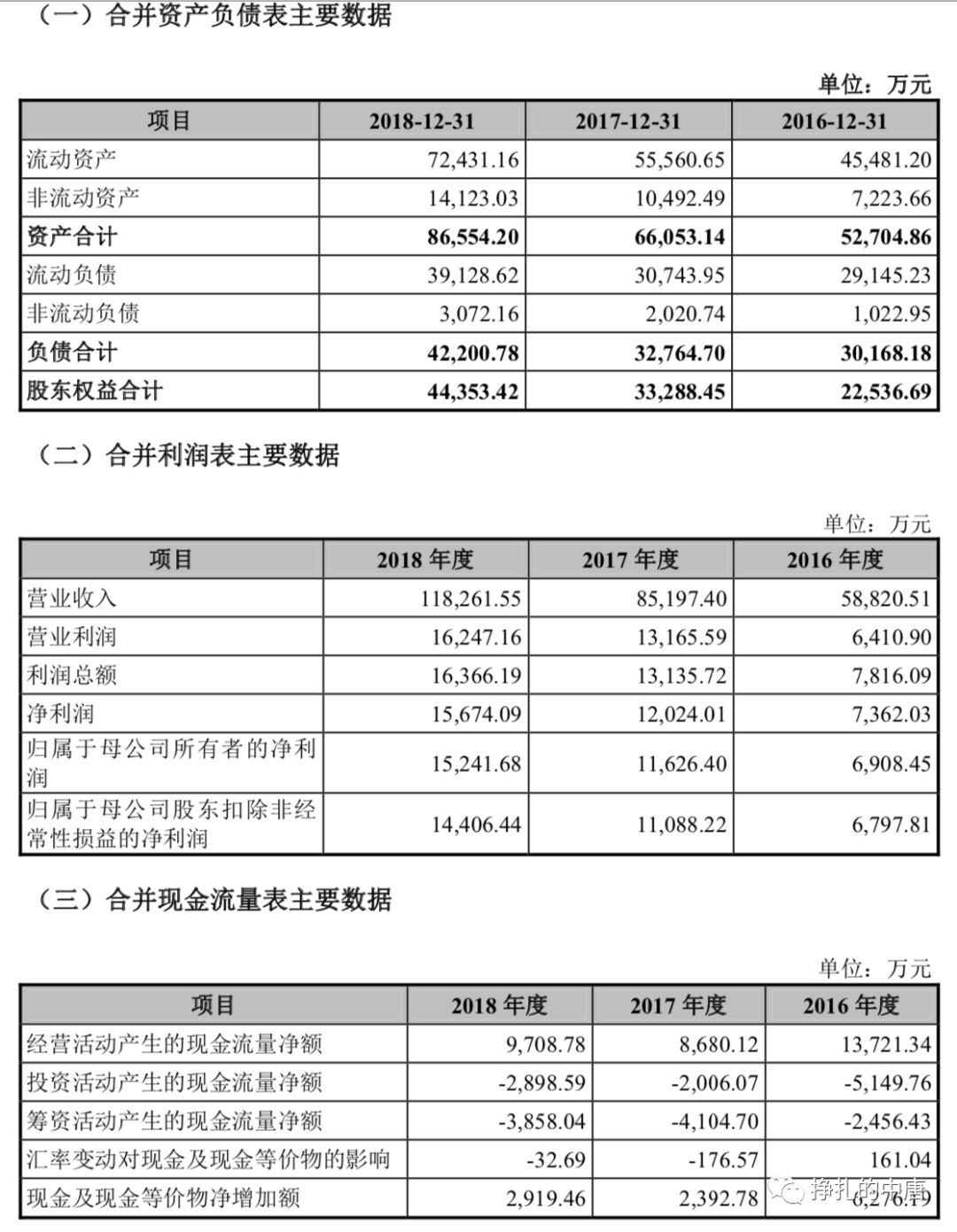

4、财务数据。业绩是真不错,有利润,有现金流!

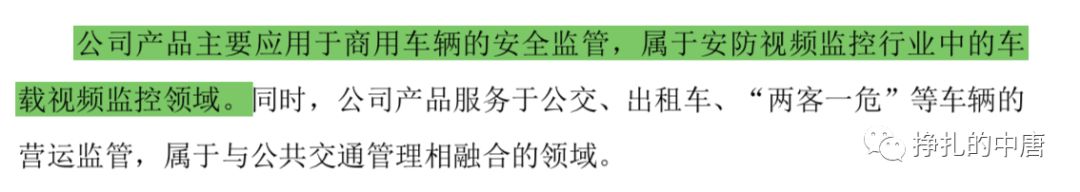

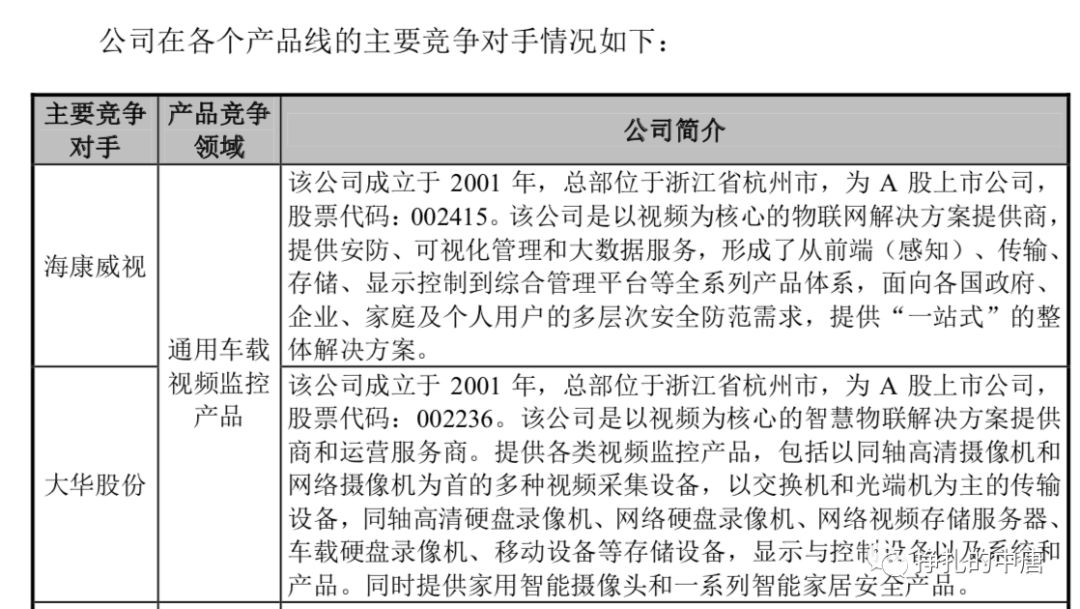

二、业务与技术1、属于安防监控行业,与步海康、大华的后尘,被美帝列入实体清单吗?

2、虽然2018年、2019年汽车行业不景气,但是汽车保有量规模很大,仍然存在存量替代。

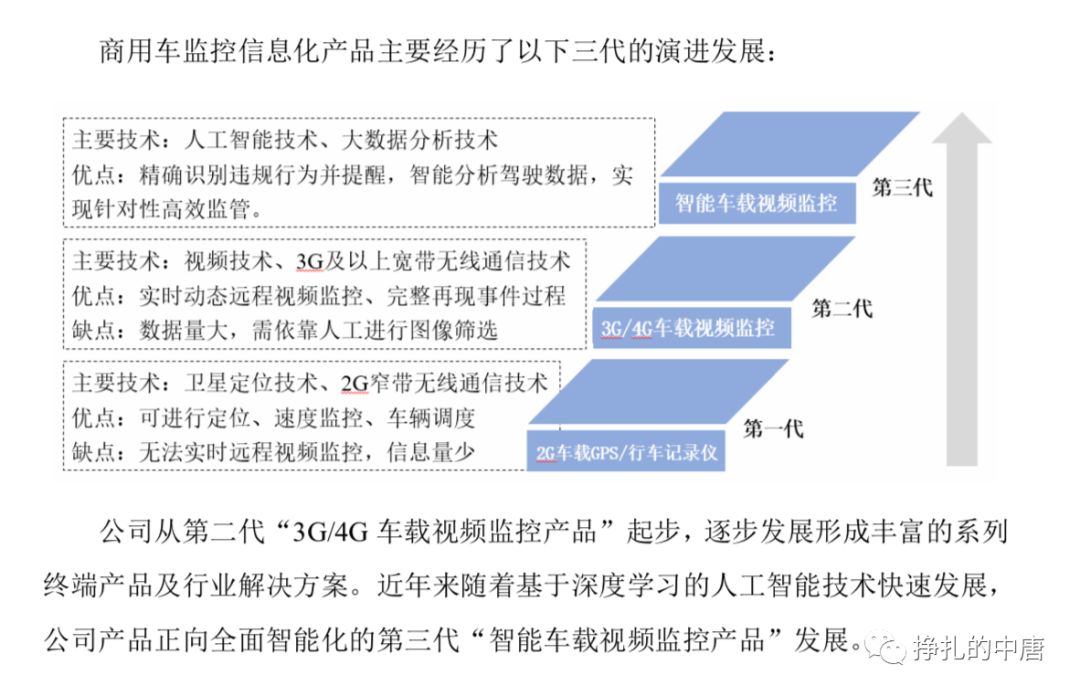

3、技术发展趋势:智能化、信息化、大数据、高清化

4、行业竞争地位不错

5、核心竞争力:智能技术、视频监控技术、销售、品质。

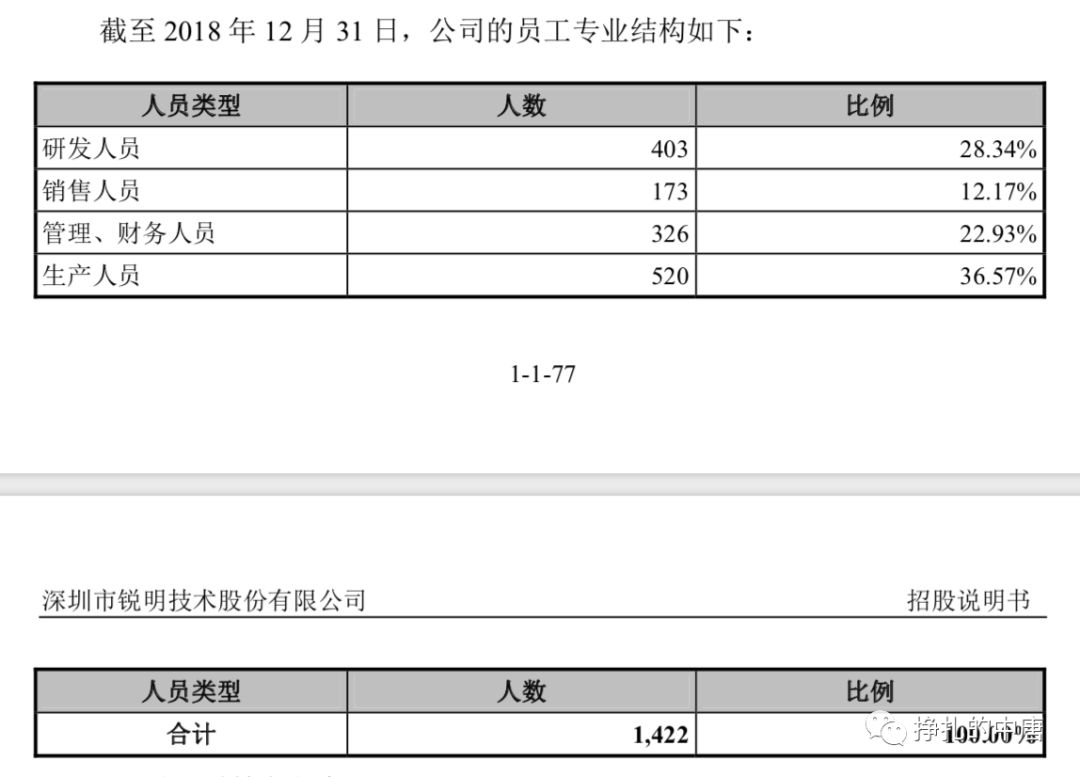

三、员工情况1、研发人员多

2、待遇不错?

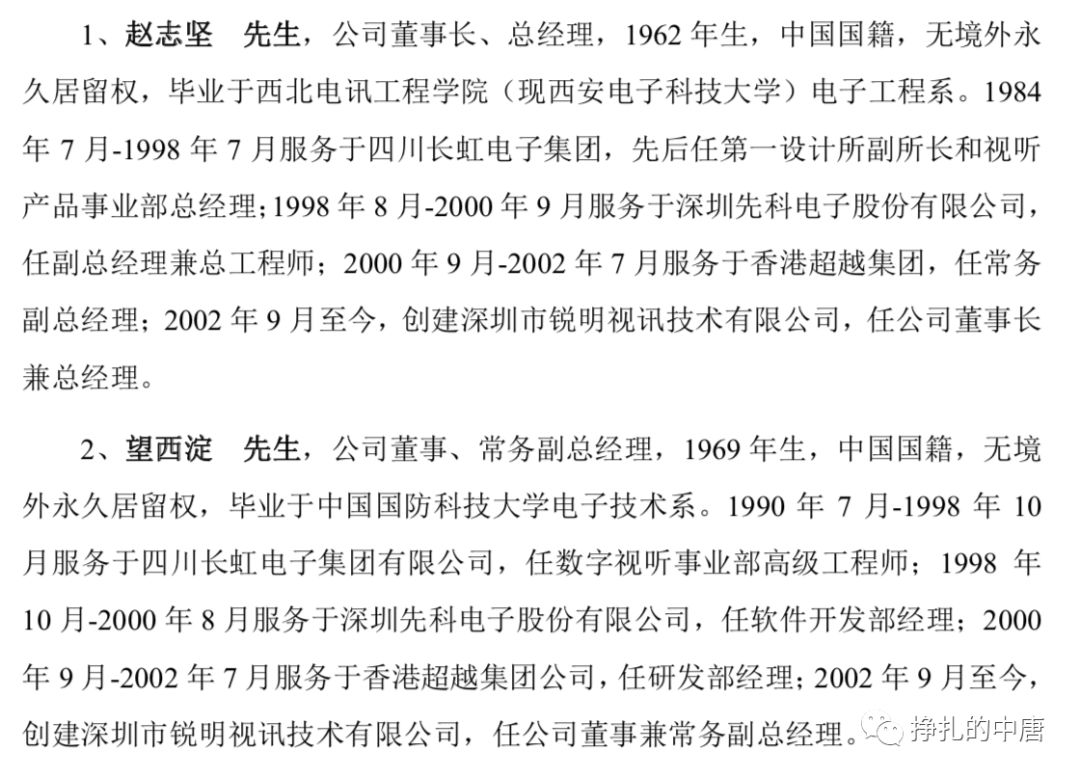

3、核心团队出自长虹

四、销售模式

集成商销售、终端客户销售

五、同业竞争

关联方较多,部分存在上下游关系

主要是华录智达,明显的下游,不过已经不再担任董事了。

六、外销收入快速增长

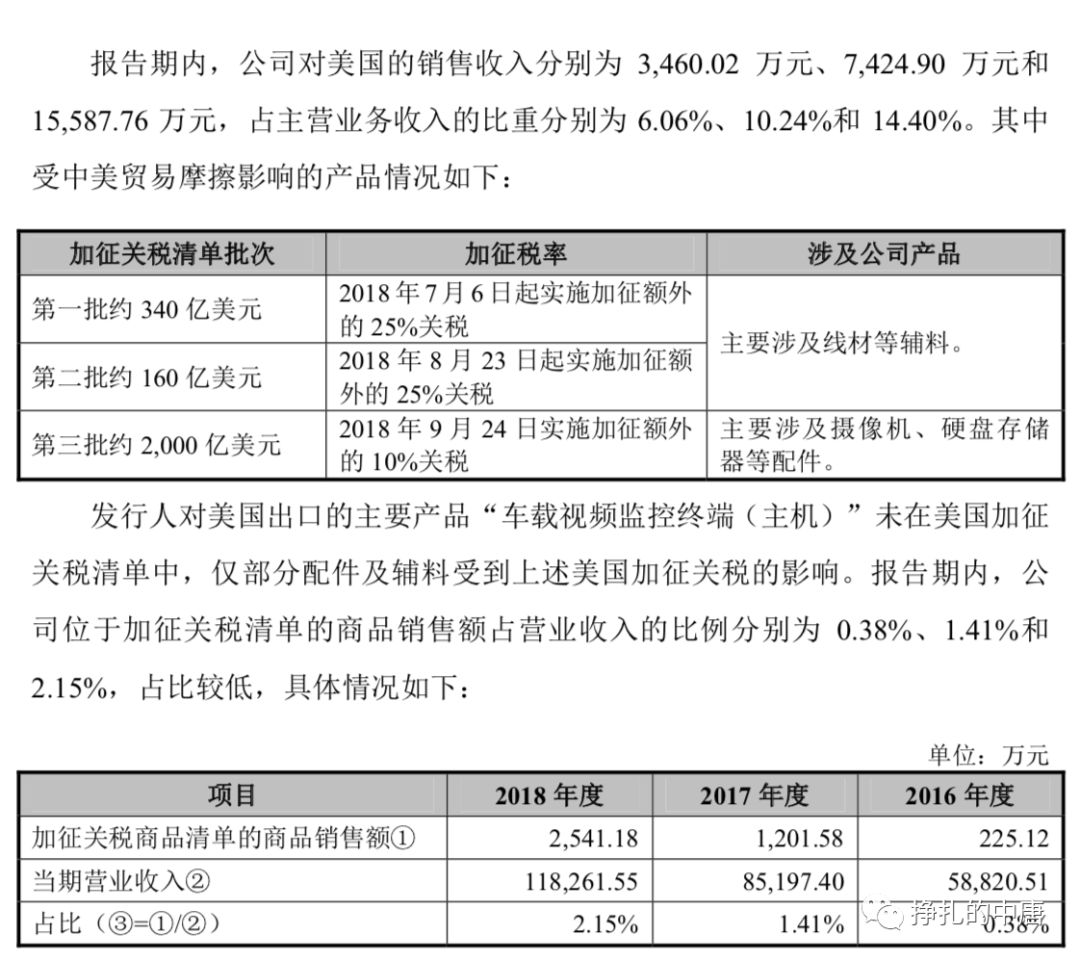

1、对美帝销售规模大

2、贸易摩擦影响有限

3、部分核心原材料来自于美帝,未来看运气喽?

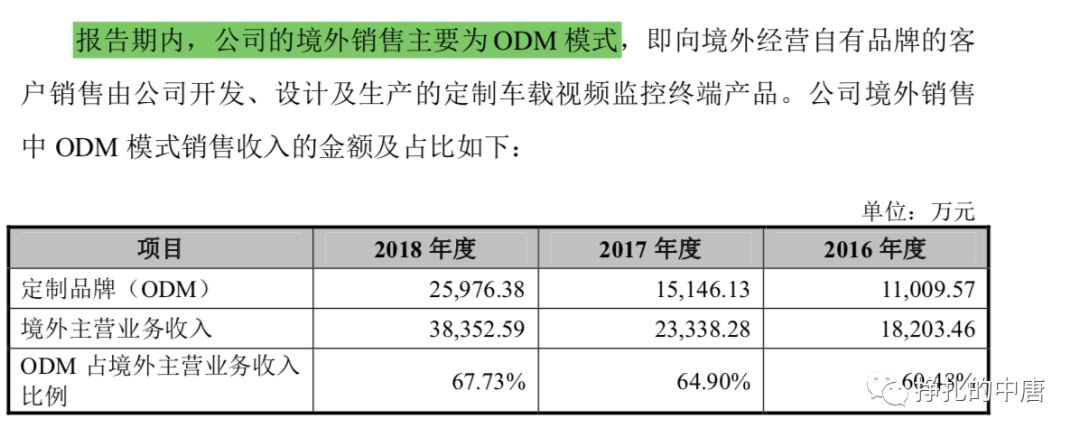

4、外销模式-ODM

欧美地区成熟市场的当地品牌商拥有相对悠久的品牌、较为固定的终端用 户群体和较为完善的本地化解决方案设计及服务能力。当地品牌商认可公司较 强的研发、生产制造及供应链管理能力,以及产品良好的稳定性及性价比,因 此向公司采购定制的车载视频监控终端产品。公司以 ODM 模式销售符合公司的 业务定位,有利于充分发挥公司自身硬件产品研发、制造的核心优势,快速进 入欧美市场,扩大经营规模。

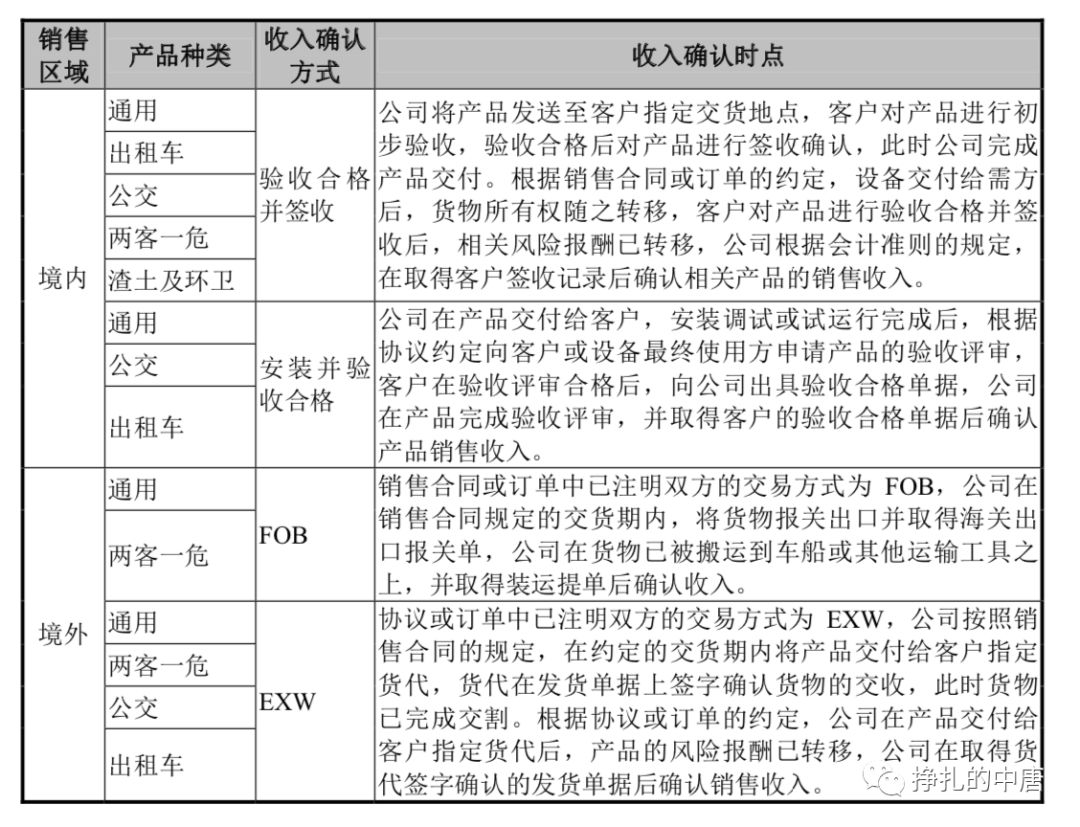

七、收入政策

签收确认、安装确认、FOB确认、EXW确认

八、收入、毛利率1、其他业务收入这么多!

2、强季节性

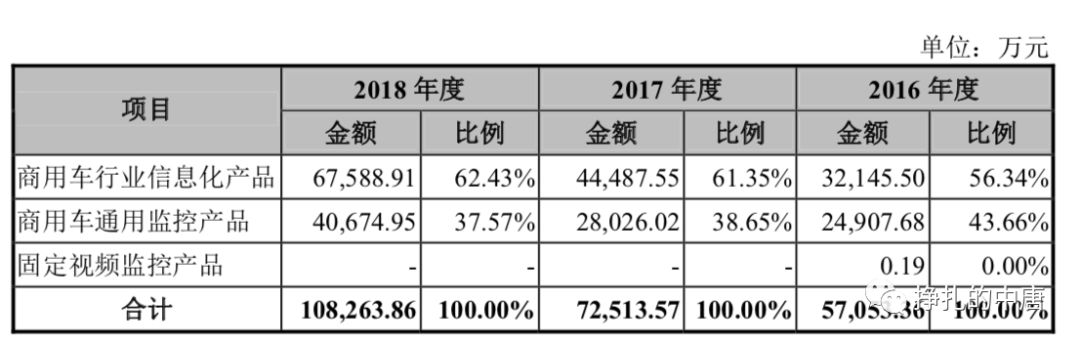

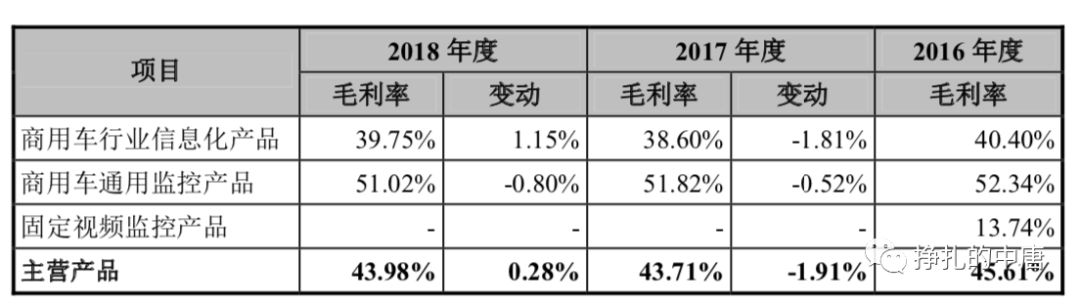

3、分产品

信息化产品、通用监控产品工艺相似,售价基本相同,毛利率这么大差异,应该是成本差异导致!

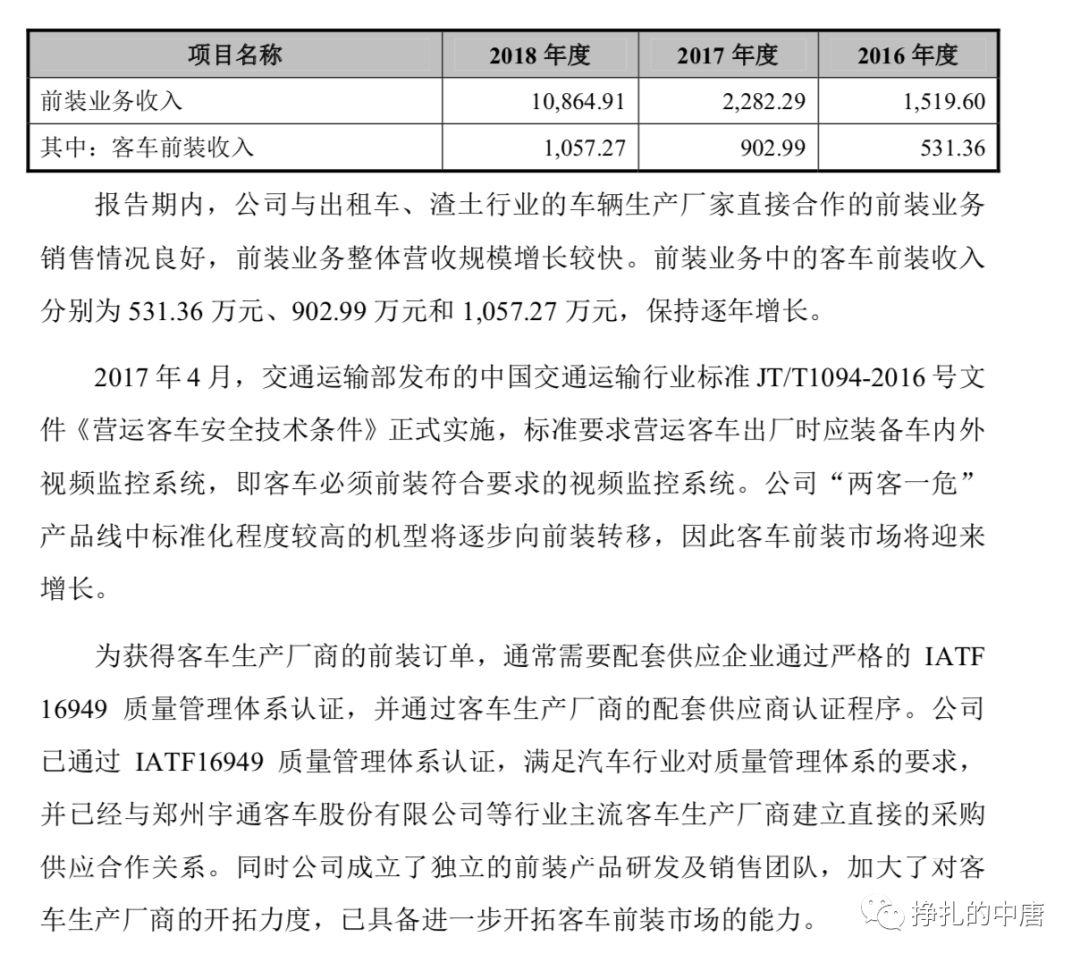

4、前装收入大幅增长,未来趋势

5、终端客户增长,与前装收入增长一致

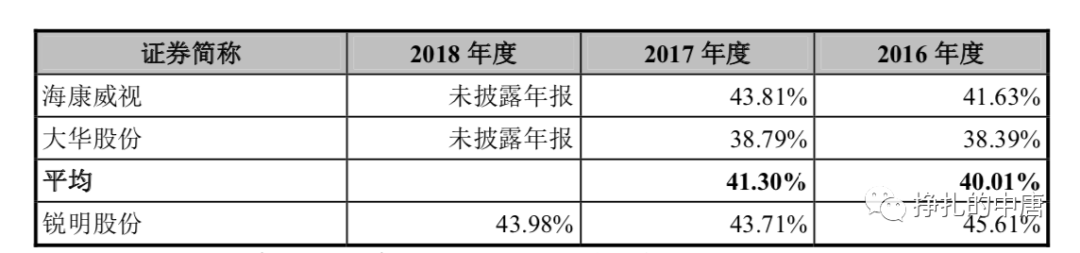

6、同行业对比

九、发审会关注问题

1、报告期内,发行人营业收入持续增长。请发行人代表:(1)说明主营业务收入持续增长的原因及合理性;(2)说明收入存在季节性波动的合理性,是否符合行业特点;(3)结合行业政策变化、未来市场空间容量、期末在手订单情况等,说明未来收入增长的可持续性。请保荐代表人说明核查依据、过程并发表明确核查意见。 2、报告期内,发行人境内主要通过系统集成商销售;境外主要以ODM模式进行销售。请发行人代表说明:(1)通过集成商销售的必要性、合理性,是否属于行业惯例;与集成商合作方式、定价机制,在协助集成商投标阶段,是否已锁定产品数量、价格、主要权利义务等核心商业条件;发行人提供销售或服务的主要内容,在集成商业务链中是否具有核心技术能力;是否依赖集成商在销售区域的特殊竞争地位,是否存在商业贿赂等不规范情形;(2)部分业务采用直销模式的原因,直销收入存在波动的原因及合理性;未来终端客户由后装向前装转移的趋势下,发行人是否具备直接面向终端用户销售的能力,直销业务收入的成长性;(3)境外销售推广策略及未来趋势,品牌商的持续发展情况及境外销售持续增长的能力,中美贸易摩擦对发行人业务及财务状况的具体影响。请保荐代表人说明核查依据、过程并发表明确核查意见。 3、关于报告期内的毛利率情况,请发行人代表说明:(1)境外产品销售毛利率远高于境内产品销售毛利率的原因及合理性;(2)商用车行业信息化产品毛利率低于商用车通用监控产品毛利率的原因及合理性;(3)商用车行业信息化产品对终端用户毛利率显著高于对集成商销售毛利率的原因及合理性;(4)2019年1-6月出租车终端用户毛利率仅高于集成商2.26%的原因及及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。 4、发行人关联方较多,部分关联公司属于上下游行业。请发行人代表说明:(1)与关联方是否存在业务竞争,在资产、人员、技术及研发、采购和销售渠道等方面是否完全独立,是否对发行人经营独立性产生重大影响;是否存在利益输送或侵占的情形;(2)2016年与上海三利转让客户资源交易的原因及合理性,转让价格的依据及公允性,转让后上海三利依然可以在三省一市或其他区域继续开展集成业务、目前仍持有发行人子公司上海积锐智能10%股权的原因。请保荐代表人说明核查依据、过程并发表明确核查意见。