版权声明:

1、出于对本文的欣赏,财经君将本文转载过来,同读者朋友们一起分享。

2、因未联系到原作者,如有侵权,请原作者大人见谅,联系我们,即时删除。

作者:姜超 等

来源:姜超宏观债券研究(ID:jiangchao8848)

上周统计局公布了最新的经济数据,其中3季度GDP增速降至6%,经济增速的下行也引发了诸多担忧,如何客观评价当前的经济走势?

一、好比人到中年,增长自然变慢

首先,对于中国经济而言,6%的增速确实是一个比较低的水平。

上一次中国经济增速出现6%左右的增速,还是在十年以前的全球金融危机时期,09年1季度GDP增速降至6.4%。此外,在更早的亚洲金融危机期间,98年2季度的GDP增速也曾降至6.9%。也就是说,目前的中国经济增速已经低于两次全球金融危机时期的水平。

再往前追溯,只有在89年和90年两年的经济增速低于6%,这也意味着当前的经济增速创下了近29年的最低值。

在我们习惯了过去中国经济动辄8-10%的增长之后,对于即将到来的5-6%的中速增长区间确实有点不太适应。

但是另外一方面,我们需要为中国经济的减速感到焦虑乃至恐慌吗?

我们可以做一个简单的假设,让你坐时光机穿越回30年、20年乃至10年以前的高增长时代,享受当时的生活水平,你会愿意吗?要知道30年以前中国即将步入90年代,年均GDP高达10%;20年以前的中国经济即将步入00年代,年均GDP增速也高达10%;哪怕10年以前的中国经济即将步入10年代,年均GDP增速也接近8%。

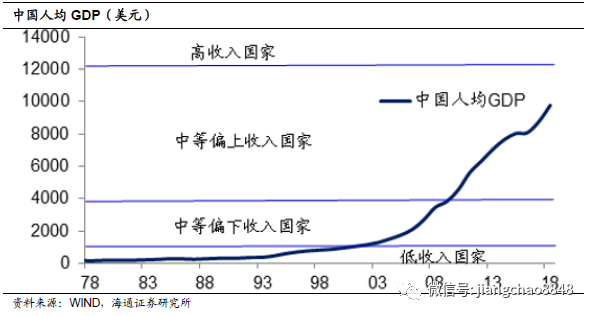

但是我相信,大多数人并不愿意交换回去,因为现在大家已经很难想象没有了智能手机、微信和淘宝应该怎么过日子。多年的高速经济发展,极大地提高了普通人的生活水平。30年以前中国的人均GDP仅为310美元,20年以前也只有873美元,10年以前也只不过达到3830美元,而去年中国的人均GDP已经接近1万美元,超过世界银行定义的中等偏上收入国家的平均水平,离12057美元的高收入国家的门槛也不远。

因此,当前中国经济增速的变慢并不是因为哪里出了什么意外,而是经济水平提高以后的自然现象,中国经济大发展本身其实就是经济减速的重要原因。

在经济学中,有一个重要的理论叫做边际效用递减,可以很好地解释经济增速的下降。比如说在很饿的时候,吃第一个馒头会觉得很好吃,吃第二个也还觉得不错,吃到第三四五个也还能吃,但如果再接着吃可能就会觉得难受了。

其实经济发展也是一样的道理,经济增长需要投入要素资源来推动。在经济发展的初期,只需要投入一点点资本、技术或者劳动力,经济就会快速增长。但是随着经济的不断发展,资本和劳动等要素投入的产出效率会越来越低,经济增长就会越来越慢。

从全球的历史来看,在经济发展之后,增速下降其实是非常自然的现象。

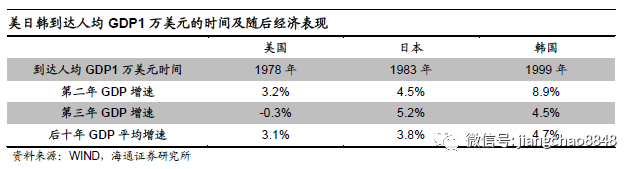

例如美国在1978年、日本在1983年,韩国在1999年分别正式跨过人均收入1万美元的门槛。到了随后的第二年,美国GDP增速仅为3.2%,日本的GDP增速仅为4.5%,只有韩国的GDP增速依然高达8.9%,但韩国在随后第三年的GDP增速也降至了4.5%。相比之下,中国在人均GDP达到1万美元之后,第二年GDP增速依然能保持在6%,其实是相当不错的成绩。

而在跨过人均收入1万美元的门槛之后的十年中,美国、日本和韩国的GDP平均增速分别为3.1%、3.8%和4.7%,这意味着如果未来10年中国经济能够保持在5%左右的增速,其实就要比美日韩等发达国家更加优秀了。

因此,经济的发展就好比人类的成长一样,在少年时期基础低,长起来非常快,体重和身高每年都在迅速增加。但是随着年龄的增长,步入中年之后,身体的基数变大了,成长的速度自然会逐渐慢下来。

二、中年未必油腻,稳定就是胜利

过去中国经济发展处于少年时代,少年人朝气蓬勃,每天都有不一样的变化。而当前的中国经济发展已经步入了中年时代,而中年人如果能够保持不变,其实就是最大的变化。

在国庆期间,我们有几个大学同学老友聚会,发现大多数人还是老样子,保持着中年油腻男的状态。唯独有一个异类,从大肚爷变成了帅小伙,原因是这家伙经过半年健身之后,体重减了40斤,所有人都觉得他瘦了以后变的更加年轻帅气了。然而能成功减肥的都是别人,轮到自己想减肥,却发现肚子总是越来越大。

为什么中年人容易变油腻,因为年纪变大之后新陈代谢变慢了,因而如果不减少食物的摄入量,或者不增加锻炼,就很容易发胖。

所以对于中年人体重的评价,就和少年人不一样。少年人要多吃长身体,吃得多长得快就是好孩子。而对于中年人来说,能够维持体重不变就是成功。

或者我们不妨反过来想,如果中国经济增速突然回到了8-10%,我们是该高兴还是该担心呢?其实从中年人的角度就很容易理解,如果40岁的你突然发现体重1年增加10斤,你说你是开心还是伤心?估计第一反应一定是,是不是什么不该吃的东西吃多了?

在经济发展过程中,类似的事情并不是没有发生过。

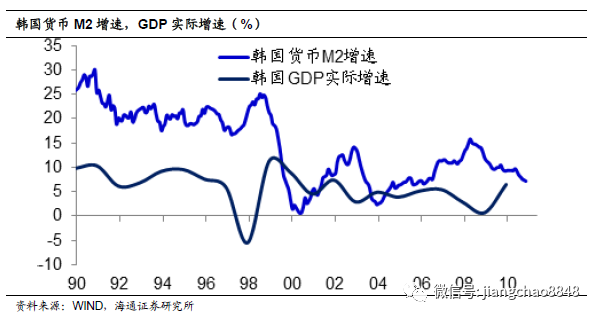

韩国在1994年的时候人均GDP就第一次突破了1万美元,随后3年的GDP增速依然维持在8%左右的高位,其实靠的是过度举债发展经济,同期韩国的广义货币M2增速保持在20%,远超经济增长需要。

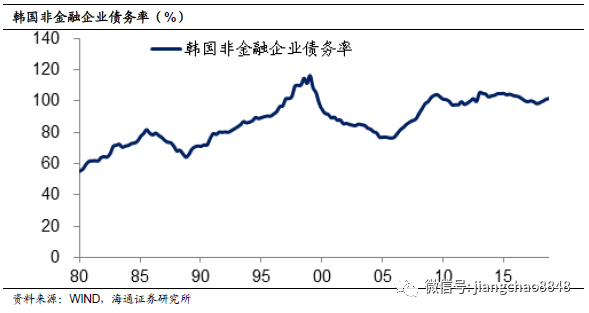

过度举债使得韩国企业部门债务率从94年的86%升至99年的116%,最终倒在了亚洲金融危机之下,直到1999年人均GDP才第二次真正突破1万美元。

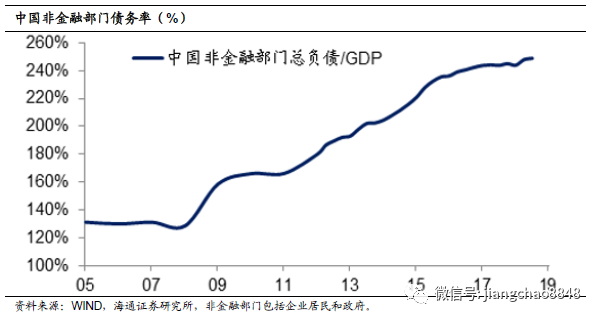

而我们在08年金融危机之后保持8%左右的GDP增速,其实也离不开同期每年15%的货币增速的贡献,后来也产生了巨额债务的问题。反倒是在过去两年我们下决心大力去杠杆之后,债务率停止了上升,虽然经济增速变慢了,但是不是更加健康了呢?

理解了中年人减肥的不易,就可以理解当前中国经济保持中速稳定增长的意义。我们并不需要回到以往每年8-10%的高增速,能够维持住目前5-6%的增长就是巨大的胜利。

三、短期经济改善,韧性不可低估

自从2010年年初开始,中国经济增长就步入了漫长的下行期,到目前为止已经持续减速了接近10年,中国经济增速从10年1季度的12.2%降至19年3季度的6%,增速降幅已经超过一半了。

而且由于经济增速长期下行,大家对于经济下行已经习以为常,而且很多人开始形成思维定式,不管出台什么经济数据,都一律解读为下行,而对于经济企稳的信息变得十分麻木。

但事实上,进入今年9月份以后,中国经济就出现了诸多企稳的信号。

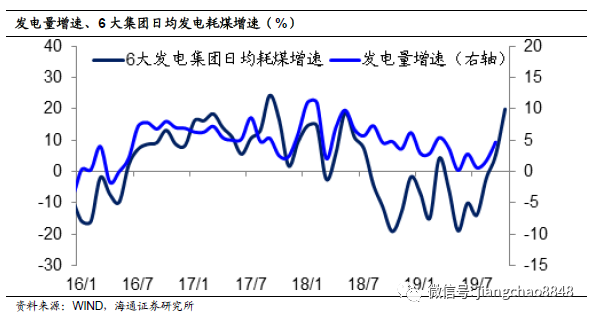

首先的信号是来自于发电量增速的回升。电力是经济运行的血液,中国经济走势和发电量增速高度相关,9月份的发电量增速回升至4.7%,为年内次高值。而10月以来6大电厂发电耗煤增速高达19%,这意味着10月份的发电量增速大概率继续回升。

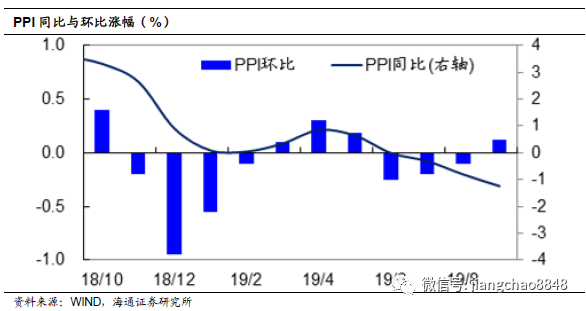

其次的信号来自于物价的回升。9月份物价回升的不仅是猪价,其实9月PPI环比也是上涨了0.1%,只不过很多人只看到9月PPI同比降幅扩大至1.2%。但PPI同比衡量的是过去12个月工业品价格的累计跌幅,而这一轮PPI下跌最快的是18年12月和19年1月,这两个月PPI环比合计下跌了1.5%,扣除这两个月以后的PPI累计涨幅其实是正的。因而最快到2020年2月,PPI通缩就会有明显的改善。

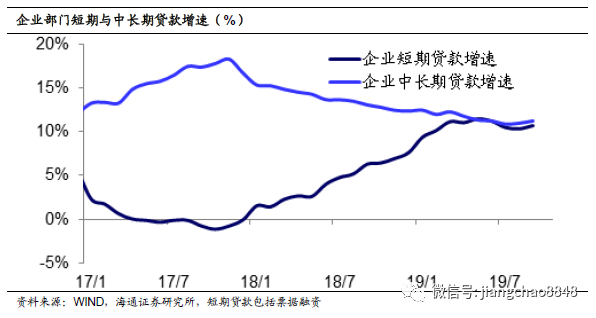

还有一个信号来自于货币和融资。9月份的广义货币M2增速回升至8.4%,而社会融资增速稳定在10.8%,社融增速的企稳归功于信贷和企业债融资的改善。而根据央行的记者招待会,最近两个月企业中长期贷款增速明显改善,其中9月基建中长期贷款增速创下8.9%的年内新高,制造业中长期贷款增速也回升至11.3%,非地产服务业中长期贷款增速同比增长11.4%,中长期贷款的回升也印证经济需求出现了改善。

所以,如果只看到3季度GDP增速下降至6%,而忽视9月以来经济出现的改善,就断言中国经济还在继续下滑,肯定是不够客观的。

而且很可能在不知不觉当中,中国经济就已经接近中期增长的底部区域了。

我们可以分项来观察中国经济,从三驾马车来看,19年9月中国的消费增速为7.8%,投资增速为5.4%,而出口增速为-3.2%,这里面每一项处于什么位置呢?

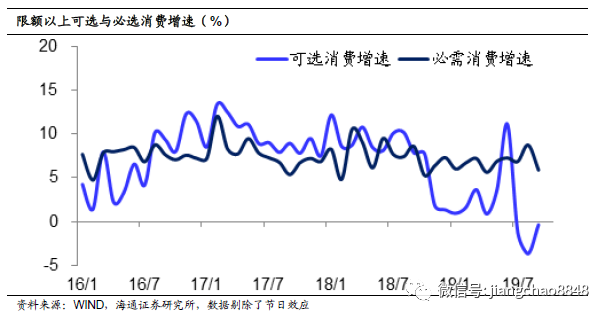

首先来看最重要的消费,贡献了一半以上的GDP。消费通常可以分解成两大类,一半是必选消费,诸如食品饮料服装等,另一半是可选消费,包括汽车、家具和家电等,而在可选消费中占比最大的是汽车消费。

从限额以上消费数据来观察,过去4年中国的必选消费增速始终保持稳定增长,最近两年增速也没有下降。而近两年的消费减速的主要原因是可选消费增速下滑,尤其是汽车销量出现了持续15个月的负增长。

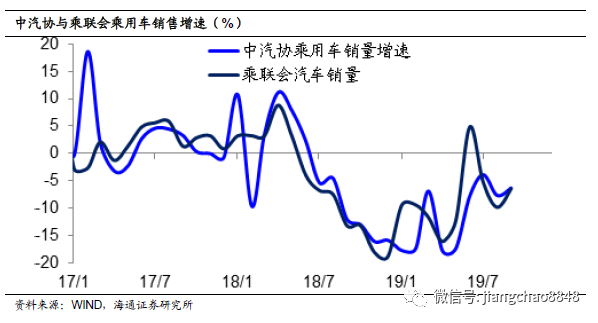

但是在经过两年的下滑之后,今年3季度汽车消费降幅明显改善,中汽协3季度乘用车销售降幅为6%,明显好于2季度的下降14%;乘联会3季度乘用车销售降幅为7%,降幅也好于2季度的下降8%。

根据世界银行的最新数据,中国的千人汽车保有量为173辆,位于统计的20个国家中的倒数第四位,而与中国人均GDP相当的巴西和墨西哥的千人汽车保有量为300辆左右,比中国人均GDP略高的马来西亚和俄罗斯的千人汽车保有量为400辆左右,这意味着中国的汽车行业发展远未结束。

未来只要中国汽车销售不再负增长,当前中国的消费增速就有回升的潜力。

其次来看投资,19年9月投资累计增速为5.4%,其中地产投资增速最高为10.5%,其次是基建投资增速的3.4%,最低的是制造业投资增速的2.5%。

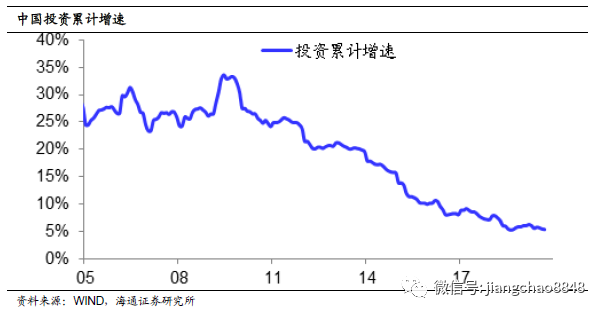

5.4%的投资增速是个什么水平呢?如果大家回顾一下中国投资增速的历史走势,在09年最高的时候达到过33.6%,而经过10年下滑之后目前只剩下当时增速的一个零头,这意味着投资下行的风险已经被充分释放,进一步下行的空间并不大了。

目前,三大投资中的基建投资和制造业投资增速都只有3%左右,基建投资政府一直在强调托底,而制造业投资每年还有基本的折旧更新需求支撑,因而这两部分投资保持3%左右增速的问题不大。

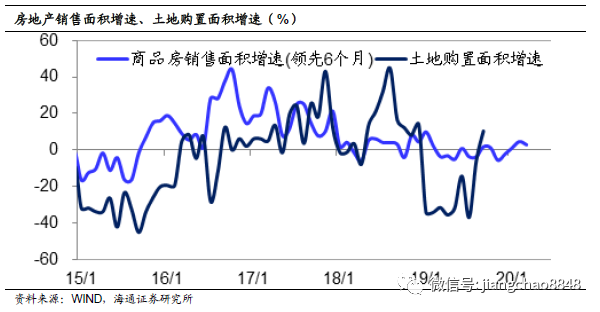

总投资走势的关键还是看地产投资。此前由于房地产调控持续加码,18年9月起全国地产销售经常出现负增长,19年以来的土地购置面积持续负增,使得市场担心地产投资增速会出现大幅跳水,使得总投资增速大幅回落。

但是在过去的3个月,虽然房地产调控未松,但地产销售面积增速连续3个月保持正增长,而在9月份的土地购置面积增速出现了今年以来的首次正增长,这其实是一个比较积极的信号,意味着未来地产投资增速大幅下滑的风险下降。

所以,即便假设未来地产投资增速从目前的10.5%下降一半至5%左右,如果基建和制造业投资增速适度回升至5%左右,其实总投资增速还是可以保持在5%左右,投资增速很可能已经接近底部区域。

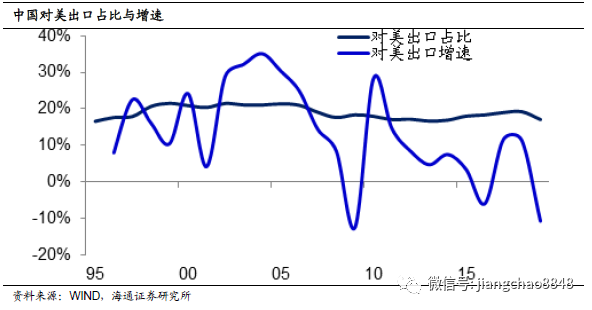

最后来看中国的出口增速,9月份出口增速同比下滑3.2%,今年以来中国出口累计同比下降0.1%。

今年拖累中国出口的主要是对美国贸易,前9个月中国对美国出口下降10.7%,而18年对美出口占中国总出口的比重接近20%,对美出口下滑使得中国出口整体减速2%。

今年9月份,我国单月对美出口增速下降20%,而目前美国对我国出口产品的平均关税税率也在20%左右,两者基本相当。而对美出口占中国出口的比重已经下降至17%,因而即便我们假设美国维持目前的高关税税率不变,2020年中国对美国出口增速继续下降20%,也至多拉低中国出口增速3.4%。

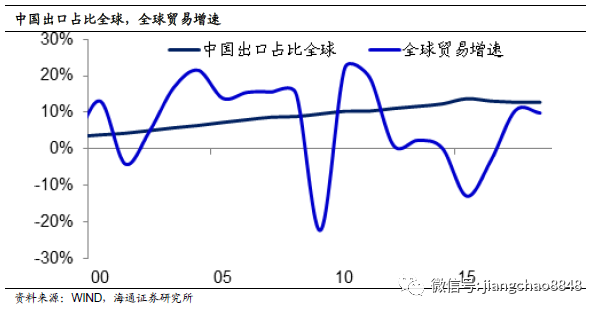

但是我们不要忘了,目前全球经济依然保持在每年3%左右的正增长,而全球贸易量增速也在每年3%以上。所以只要中国的出口竞争力没有大的变化,对美出口的下滑顶多使得中国出口失去增长,但未必会出现持续的负增长。

所以,综合三驾马车来看,其实未来消费增速还有上升空间,而投资和出口增速进一步下滑的空间并不大,这意味着中国经济在当前5-6%左右的位置是具备企稳潜力的。

四、不靠刺激发展,改革释放潜力

那么,这一轮中国经济企稳改善的动力是什么呢?

首先,经济的企稳肯定不是来自于刺激,因为没有出台刺激政策。

在09年之后,中国经济曾经出现过3轮短周期回升,每一次回升都伴随着货币和融资增速的大幅激增。但是本轮货币增速保持在8%左右,大约只有过去10年平均增速的一半,和8%左右的GDP名义增速基本匹配,货币没有超发。

以往每一次的经济回升要么靠房地产、要么靠基建,但是本轮房贷利率保持不变,地产销售维持低增,而基建投资只托不举,并没有走靠房地产和基建投资拉动经济的老路。

其实,这一轮经济的企稳改善主要靠的是改革释放增长潜力。

第一个重要的改革红利是大规模减税降费。

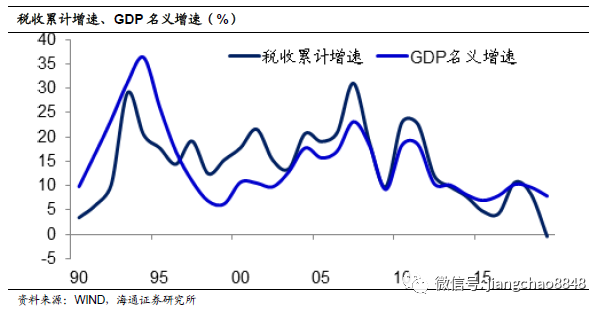

今年9月份,我国税收同比下降4.2%,已经连续5个月保持负增长;今年前9个月税收累计同比下降0.4%,也是近30年第一次全年税收增速可能出现负增长。

正常情况下,税收来自于经济,税收增速大致等于GDP名义增速,今年前3季度的GDP名义增速依然高达7.9%,但税收增速出现负增长,其中的差距就是政府主动减税的部分。我们估算全年税收增速降幅约为2%,因而政府主动减税了约10%,18年的税收总收入超过15万亿,这意味着19年单纯减税的金额就要超过1.5万亿。

很多人根据税收增速的下降,来倒推中国经济19年出现了下滑,这个判断在逻辑上是非常荒谬的,完全没有考虑到大规模减税降费的事实。

而正是得益于大规模减税降费,提高了居民收入,提振了居民消费,今年以来的社会消费品零售总额累计增速保持在8.2%的高位水平,有力的支撑了经济增长。

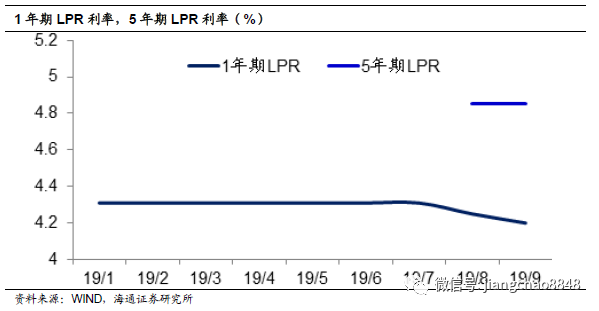

第二个改革红利是LPR改革降低企业利率。

过去两年,得益于去杠杆减少了无效的融资需求,以国债利率为代表的市场利率出现了明显下降,但是贷款利率基本没有下降,因为银行业是一个寡头垄断的行业,只要少数几个巨头达成共识,就可以提高贷款利率定价。

而央行在今年8月份改革了贷款利率报价机制LPR,改革以后的LPR利率引入了中小银行参与竞争,其实就可以有效降低贷款利率。而在过去两个月,企业贷款利率挂钩的1年期LPR利率持续下调,而且估计未来有望继续下调,有效地给企业部门减轻了负担,增强了贷款信心,这应该是最近两个月企业中长期贷款增速回升的重要原因。

第三个红利是以人为本的新型城镇化。

过去中国经济发展的一个重要动力是城镇化,随着农村人口进入城市,不仅可以从事工业和服务业等效率更高的产业,也带来了对衣食住行等各方面的需求,从而拉动了中国经济增长。

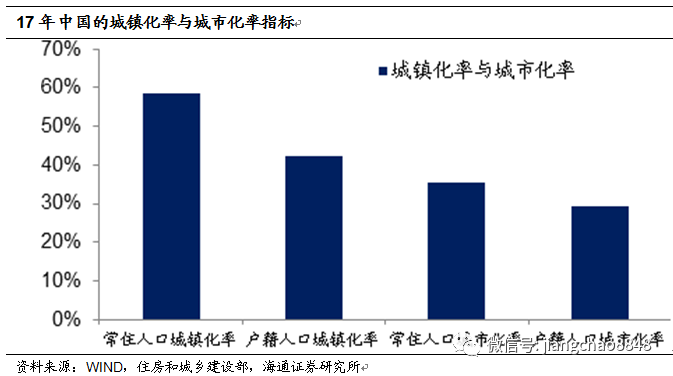

但是到2018年,中国城镇化率达到59.6%,离70%左右的成熟期不远,所以市场很担心中国的城镇化是不是进入了尾声阶段,以至于地产、汽车和所有的消费需求都将遭遇下行拐点。

但是大家有没有注意到,我们一直说的是城镇化而非城市化,这里面其实存在着巨大的差别。根据住房和城乡建设部的统计,17年我国城镇化率为58.5%,意味着有8.1亿人口常住在城镇,但是常住在县级以上城市建成区的常住人口只有4.9亿,其余3.2亿人口位于乡镇或者是城市的非建成区,并没有真正享受到城市的生活。因此,按照4.9亿城市建成区的常住人口推算,目前我国的城市化率仅为35.3%。

另一方面,在城镇常住的很多人并没有户籍。17年我国8.1亿城镇常住人口中,只有5.9亿拥有城镇的户籍,户籍人口城镇化率仅为42.4%,意味着有2.2亿人虽然常住在城市,但没法享受正常的社会福利。

而在上述的4.9亿城市建成区常住人口,真正拥有户籍的只有4.1亿,也就是户籍人口城市化率只有29.5%。

在这样的背景下,政府在十八大中提出了新型城镇化,并且在16年10月提出《推动1亿非户籍人口在城市落户方案》,在2018年提出中小城市和建制镇要全面放开落户限制,2018年提出Ⅱ型大城市(100 万—300万)要全面取消落户限制,Ⅰ型大城市(300 万—500万)要全面放宽取消重点群体落户限制。

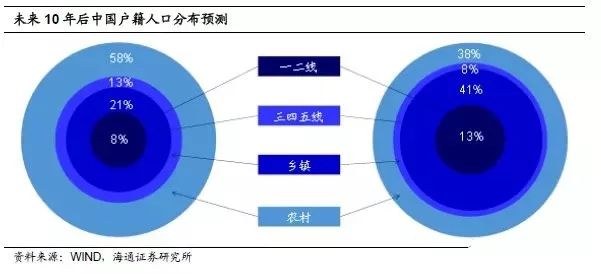

因此,目前除了14个建成区常住人口超过500万的超大和特大城市以外,其余600多个三线以下城市均在全面放开落户限制。由于城市在教育、医疗等各个方面拥有优势,因而未来中国的人口会进一步从农村和乡镇向城市集中,中国将迎来城市化的新红利。

我自己的老家在湖北武汉旁边的一个县级市,在几个月以前回了一趟老家。我们老家县城的房价也是在过去3年涨了一倍,从3000元/平米涨到了6000元/平米,所以之前我也很担心棚改货币化退潮以后,房价会不会出现暴跌,但是这次回去一问,房价并没有大跌,而且还略有上涨。

这个背后的原因很有意思,因为老家的农村正在消失,农村里面只有老人了。而乡镇里面的学校也在消失,因为好的老师都去了县城,所以在乡镇读书根本考不上好学校。由于好学校都在县城,所以我在老家乡镇的同学都搬到了县城安家,而且所有人都在往县城搬,县城越来越大,也出现了学区房的概念,学区房不仅不会跌,而且还买不到,这不是跟一二线城市发生的事情很像吗?

如果三四五线城市的落户限制都取消了,这些城市相比于周边的农村和乡镇,在教育、医疗等各方面拥有无与伦比的优势,那么在未来十年不仅会继续迎来农村人口的流入,还会迎来乡镇人口的流入,以及常住人口户籍的转入,也就是29.5%的户籍人口城市化率具备巨大的提高潜力,这势必会带来衣食住行等各方面的需求。

因此,户籍人口的放开才是今年8月份以来地产销售改善的原因,这意味着本轮我们并非通过货币刺激大家一次性的买房,而是通过户籍改革让大家长期可以在城市安家,从而带来消费的持续改善。

还有第四个潜在的红利是消费税的改革。

最近政府提出了消费税改革的计划,很多人的第一反应就是加税,对消费不利。但其实财政部官员近期已经明确表示,在当前经济环境和减税降费大背景下,消费税改革将坚持总体税负基本稳定的原则有序推进,意思就是说消费税不会加税。

那么改革消费税的意义在哪里呢?其实是改变消费税的征收环节和归属地,改变经济发展的结构。

大家有没有想过,为什么中国的千人汽车保有量这么低?很多人的直观感觉是中国的路不够,汽车开不动,所以汽车也就卖不动了。但其实日本的国土面积只有我们的约1/25,人口不到我们的1/10,而1年汽车销量接近我们的1/5,日本的千人汽车保有量接近600辆,相当于3口之家平均拥有两辆车,成年人几乎人均一辆车。

为什么日本的汽车可以卖这么多?并不是日本的路多,而是日本的车库多。因为大多数时候汽车不是在路上,而是放在车库里面。

那么问题来了,为什么中国的车库少呢?一方面很多老旧小区因为历史原因没有修车库,但是最为根本的原因其实在于地方政府没有动力,修车库有什么用呢?要那么多车干嘛呢,还天天堵路,干脆把汽车销售也一并限制了。

但是如果我们把消费税从生产环节改成流通环节,而且把消费税改成地方税,这就意味着地方政府每卖一辆车都可以收税。那么地方政府与其招商引资去盖汽车厂,还不如放开汽车限购,多修车库,这样车卖的越多税收的就越多。对于汽车行业而言,这意味着未来供给减少需求改善,整个行业格局都会迎来不一样的改变。而汽车行业的体量足够大,汽车行业大发展就可以弥补地产行业下滑对经济的拖累,稳住经济增长。

而且推而广之,如果可以从居民消费上面收税,那么所有的地方政府就有动力放开户籍限制,吸引更多的人才流入,毕竟有人才有消费,所以城市化推进也会加快。

因此,在上述减税、LPR贷款利率下调和城市户籍放开等三大红利,以及消费税改革等潜在红利的推动下,本轮中国经济有希望靠改革而非刺激企稳,这种企稳其实也更有可持续性,而中国经济可能正在进入中期增长的底部区域。

五、经济好不好,市场最知道

我们讲了这么多,但估计很多人还是不以为然,说我就是不信。我们也能理解,因为在碎片化阅读的时代,营销焦虑最吸引眼球,光讲道理没啥吸引力。

但其实大家信不信不重要,市场信不信最重要,毕竟资金是最聪明的,会流向市场认为最正确的方向。

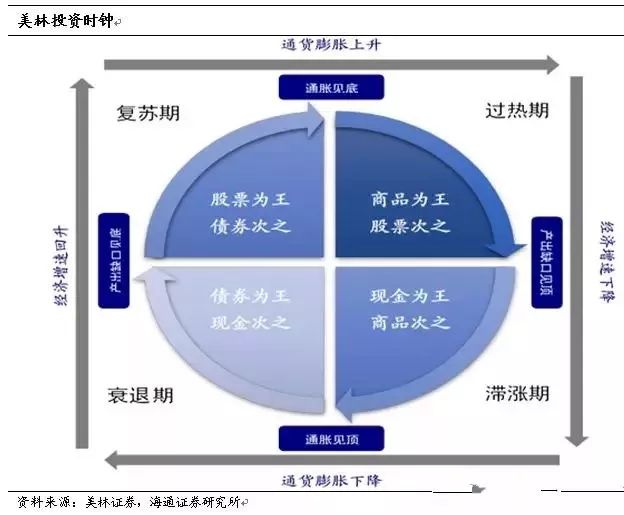

在资产配置领域,最为经典的是美林投资时钟。按照经济和通胀走势可以把经济的状态分为四个象限,其中代表经济不好的有两个象限,一个是经济下行叠加通胀上行,也就是所谓的滞胀;另一个是经济下行叠加通胀下行,也就是所谓的衰退。

今年看空中国经济的主要就是这两种观点,要么认为中国经济处于滞胀区间,要么认为剔除猪价上涨以后都是通缩,中国经济其实处在衰退区间。

那么,在滞胀和衰退的环境下应该买什么资产呢?

在滞胀期,理论上应该现金为王,商品次之。因为通胀上升意味着物价上涨,商品肯定会受益。而通胀上升往往引发央行货币紧缩,使得股债齐跌,这个时候拿现金往往是最安全的。

而在衰退期,理论上债券为王,现金次之。因为经济下行叠加物价下跌,央行会放松货币政策,从而带动利率下降,这时债市肯定会涨。而物价下跌商品会受损,同时经济下行企业盈利下降,所以股市也不会涨。

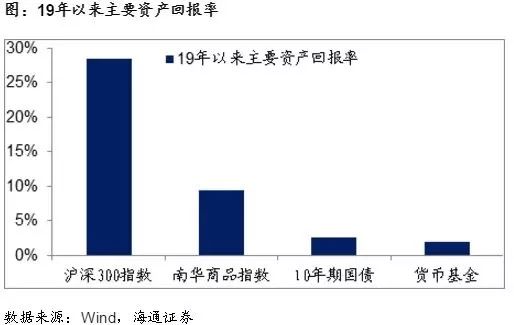

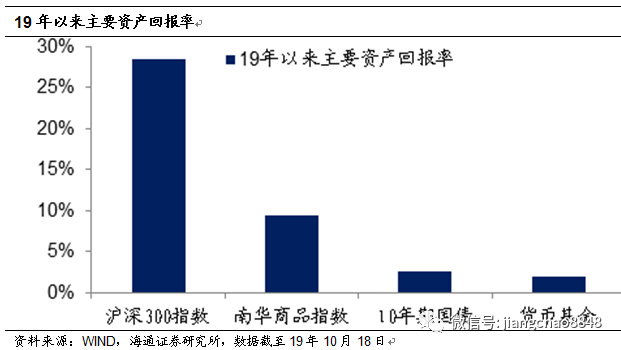

现在已经是19年10月了,所以可以把各类资产的表现做一个总结。我们发现到目前为止股市的表现是最好的,标志性的沪深300指数涨幅高达28%。而代表商品的南华商品指数今年以来上涨9.4%,表现其实也不错。而代表债市的10年期国债利率目前是3.19%,与年初基本持平,债市其实是个平衡市,但好歹还有票息收益。而现金资产诸如余额宝等的年化利率只有2.3%,处于历史最低位附近,也是大类资产里面表现相对最差的资产。

综合来看,股市表现最好,商品和债市排在其次,这其实是只有经济运行在复苏和过热期的时候才会出现的现象。

因此,我们要尊重市场的判断,毕竟资金的选择都是有成本的,而空喊口号是不花钱的,Talk is cheap, Show me your result!