虽然鲍威尔在一周前的公开讲话中特别强调“这并不算是量化宽松,此举将是技术性的,与货币政策无关”,但“身体却很诚实”,刚刚美联储再次让市场大出意料,美联储突然加码拧开印钞机的“水龙头”向市场“大放水”注入数以亿计的美元流动性。

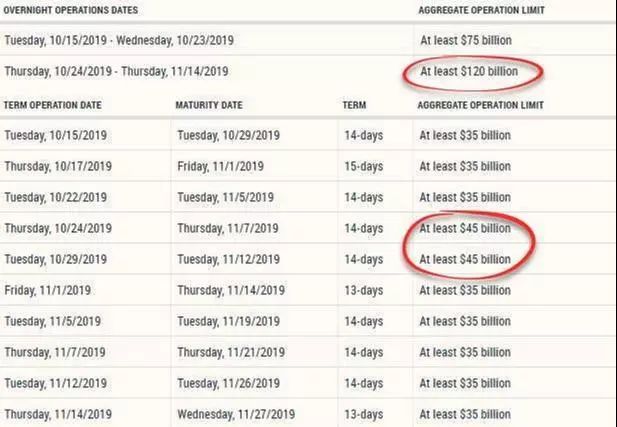

美联储在10月24日发表的声明中确认,从10月24日起至 11月14日大幅增加隔夜和定期流动性准备金,从750亿美元到1200亿美元(增加60% )。

值得提醒的是,根据美联储在上周宣布的计划,自10月15日起,每月购买600亿美元短期国库券,回购行动将持续到2020年第二季度,合计将向市场注入新的美元流动性5400亿美元(如下图),约合人民币4万亿元。

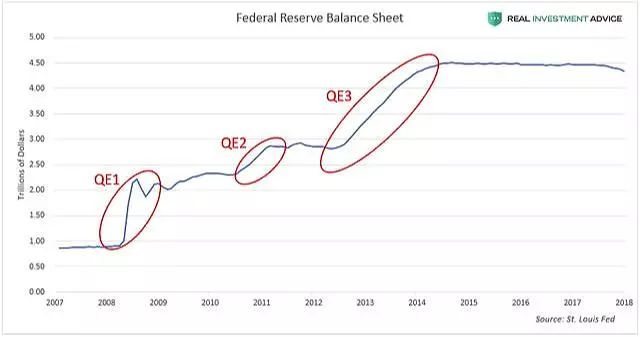

2008年以后美联储资产负债表长期增长的情况

我们在上周的总结报道中提及(参考上图数据),要知道,从2008年开始,美联储资产负债表从1万亿美元扩大到4.5万亿美元,共先后经历了三轮量化宽松(QE),直到2015年12月结束,但现在短短二周内美联储就投放了4500亿美元的基础流动性,这么庞大的美元流动性投入市场,其溢出效应对全球货币市场产生的影响将是显而易见的。

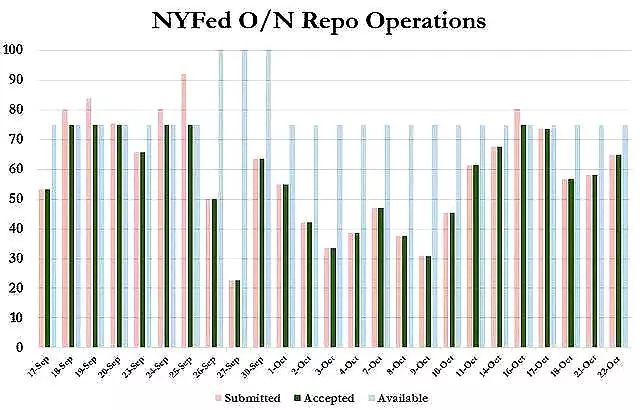

正如下图所示,自9月17日至10月22日,美联储开启放水模式以来,隔夜流动性需求一直很高,十天内至少投放了4500亿美元的流动性。

BWC中文网国际财经团队注意到,如此快速而猛烈的印钞速度,是美联储十多年来首次在货币市场开展此类操作,这将意味着什么?

这就意味着,美联储正式向全球市场发出了最新变相的第四轮量化宽松的信号,也是美国新版的4万亿印钞计划,但现在的市场数据却正在发出相反的信号,自美联储7月底降息和最近一个月投放大量流动性以来,美元指数非但没有遭到削弱,反而更加强势。

比如在二周前 ,美元指数更是一度突破99关口创2017年5月来新高,因为,降息和放水理论上意味着美元贬值,但目前,外汇融资市场的美元荒不仅没有得到缓解,反而变得更趋紧,Libor-OIS息差已经呈现收紧趋势,这在最近几月美债收益率曲线倒挂的背景下得到了印证。

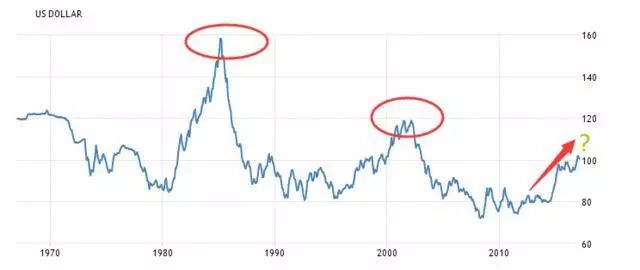

本月早些时候,美元贸易加权指数创下历史新高,超过了2002年的峰值,而且可能还要持续一段时间(见下图分析)。

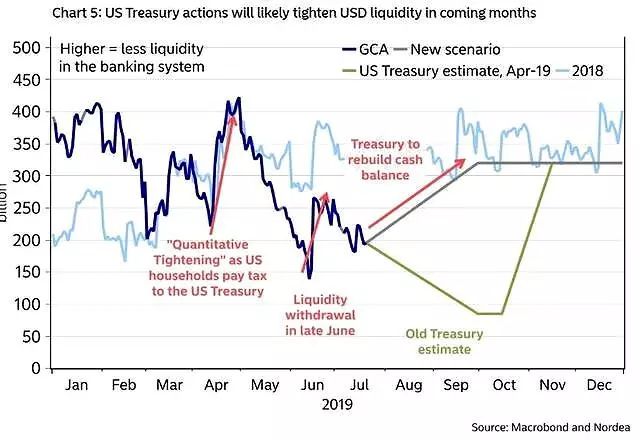

根据美国银行的说法未来两个月的流动性将出现短缺

这代表着美元市场短期流动性趋紧,意味着借入美元的成本变得越来越高,美元荒再次开始在美联储降息和注入美元流动性的背景下呈现出来,且可能会持续下去,而这也是美联储突然进行“大印钞”以重建资产负债表,避免美元货币市场短期流动性紧张陷入困境的核心逻辑。

接下去,这么庞大的万亿美元流动性将投入市场,其溢出效应对全球货币市场产生的影响将是显而易见的,因此,无论何时美联储直接或间接购买资产,这就是不加节制的印钞,并对全球货币市场都将带来较大影响,特别是新兴市场经济体。

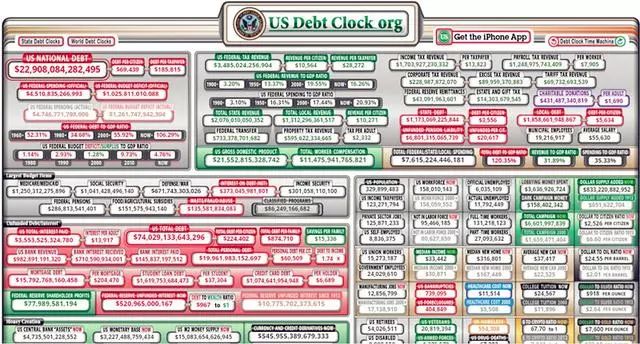

目前,美国国债实时钟上显示的联邦债务赤字总额已经连跳三级超过22.9万亿美元(下图),很明显,当前,美国的举债力度比一年前要更高更快,但美国人永远也不会真正付清它,取而代之的是印更多的钱,积累更多更快的债务,直到整个狂欢变得像纸牌屋一样崩溃。

要知道,在这个过程中,在美国拧开水龙头大开放水闸门时,美元作为各个经济体外储的基础储备资产会源源不断地流向世界各地,然而,不同美元周期的历史数据表明,这些数万亿财富“放出去的水”不但需要回流至美国,反而更需要“水涨船高”,而这也几乎成为美联储开启不同货币松紧周期的主要目的之一。

但这对于正在痛苦应对美元融资成本变高的新兴市场投资者来说,美联储货币政策可能进一步放松的前景,也并没有给他们带来多少多头信心,同样,这给一些外储薄弱、财政赤字高企的部分新兴市场国家带来了不利影响,因这些国家的企业和政府依赖外国资金实现增长。

比如,9月,面对引发美元外流和金融市场动荡的信心危机,阿根廷不得不实施资本管制,这是其为阻止外汇储备被耗尽而采取的最新行动,并带动新西兰、巴西、土耳其等市场的货币走低。

说到底,这更像是美元精心炮制了收割这些市场投资者财富的过程,也是美国经济将每年近万亿美元赤字风险和高达23万亿美元债务总额风险转嫁给多个市场的进程,因为十多年以来,这些经济体过度依靠美联储资产负债表的快速激增,养成了对短期便宜美元融资的依赖,此时,这些市场的货币当局必须出售外储以维持固定汇率,但这样却进一步加剧了国际财政收支赤字。

而根据彭博社发布的最新报告显示,除了土耳其和阿根廷外,目前还包括黎巴嫩、厄瓜多尔、乌克兰、埃及、巴林、巴基斯坦和尼日利亚这七个国家或也正面临着美元荒的挑战,由于这些市场本国实际的美元积蓄少之又少,美元指数走升前后的过程中,美元资本纷纷撤离,最终这些市场则会不断上演流动性停滞的困顿景象。

这些三高经济体(结构性赤字高企、高通胀及高负债)的脆弱市场,历史上每次强势美元周期总会引发经济和金融市场危机(下图数据),不过,现在的市场数据情况看起来似乎更加糟糕和隐蔽。

事实上,这就是包括土耳其、阿根廷不断陷入市场震荡的真正原因,说到底,这更是美国精心炮制了收割这些市场投资者财富的过程,也是美国联邦每年将达万亿美元的财政赤字风险转嫁给多个市场的进程。

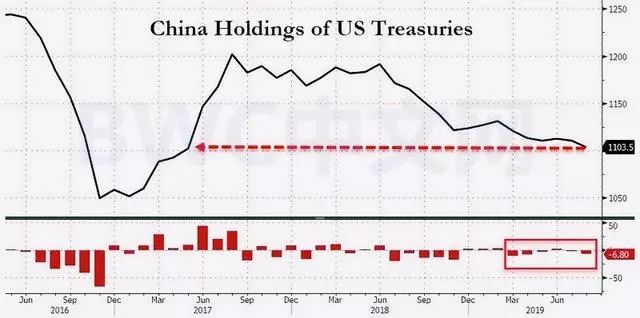

而正是在这些背景下,近一年以来,虽然,私人投资者对美债的需求在上升,但具有国家背景的大型机构却降低了购买美债的参与度,据美国财政部10月18日公布的资本报告显示(持仓数据会有两个月的延迟),截止8月,全球央行已连续12个月减持美债,总出售额近2660亿美元,持续时长和金额都是有记录以来最高,而这这无疑会放缓其经济增长的根本逻辑。

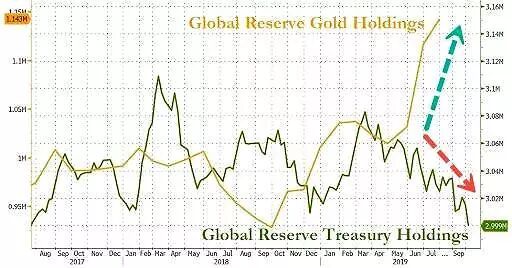

对此,桥水创始人近期表示,不排除包括中国在内的多个具有国家背景级别的大债主继续大幅削减他们庞大的美国国债的可能,“这将是美联储非常担心的事,我认为或成为现实”,这一点,从全球多个货币当局减持美债和增持实物黄金力度就可以说明问题。

全球央行储备资产黄金增长趋势(在全球范围内,去美元化趋势十分明显)

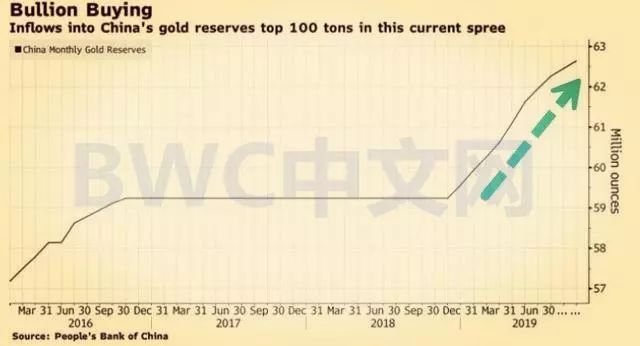

据世界黄金协会最新报告显示,截止9月,全球央行共购买了400吨黄金,增长74%,而这背后最大的庄家就是中俄和波兰为首的央行,据中国央行最新数据,截止10月,中国实现自去年12月以来连续10个月增持,共计增加约106吨,由于包括中国、俄罗斯、土耳其等在内的多国正在商品交易或外储领域开始降低美元比例,而中国长期以来对其持有的黄金储备一直保持沉默。

中国边续10个月增持106吨黄金

对此,美国金融网站Zerohedge分析称,中国打破沉默发出的增持黄金减持美债的新信号或是对上世纪70年代脱离金本位以来信用美元时代提前结束的明确信号,而一旦美联储此时再次加快放水速度,美元价值和份额则将进入更大的下降期,正如一位分析师告诉彭博社的那样,中国必须剥离美债并使外汇储备多元化,从长远来看,即使是相对小规模的黄金购买也会持续进行,因为这有助于实现这一目标。

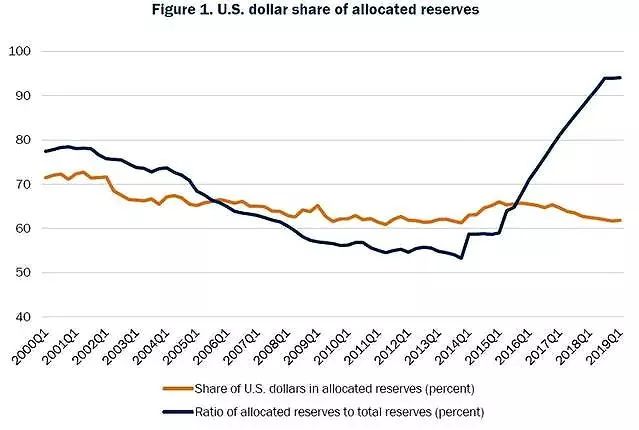

截止2019年6月美元份额下降至61%

分析认为,在多项美国关键经济数据出现明显下跌及美联储再次降息和新版万亿美元印钞计划的市场环境下,已经降低了吸引力,这体现了市场对美国经济陷入衰退感到担忧,市场观点认为,在当前主要经济体中,中国是为数不多的无风险债券收益率仍高于历史低位的国家之一,而此时人民币资产市场的估值优势得以显现,这是吸引外资的核心因素。

按高盛分析师的解释称,到2022年底,估计会有万亿美元净流入人民币债券市场,这其中就有2500亿可能来自全球央行,因中美利差进一步扩大,中国债券资产的吸引力进一步上升,分析人士指出,美联储的宽松预期打压美元,为包括人民币在内的非美货币资产反弹营造有利氛围。(完)