点击蓝字关注我们

FRM

一时冲动报了FRM,距离考试还有20天的日子,意识到备考的时间不多了,还什么也没看,整理整理笔记为下次做个打算。

欢迎考友加群交流:说好不不不不不挂FRM

![]()

![]()

![]()

![]()

Financial Markets and Products

—Option(期权)

Key point:

Option、Trading Strategies involving Option

European Option & American Option

Option Factors & Pricing Bounds

Option

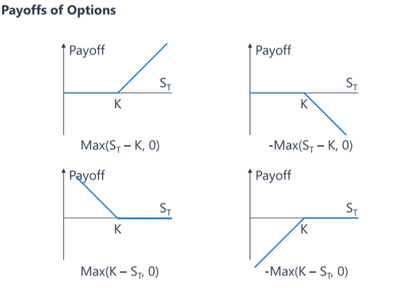

1、option (期权)基本概念

Long 权利,Short义务

call option:可以用X价格购买资产的权利

put option:可以用X价格买出资产的权利

2、价值=内在价值+时间价值

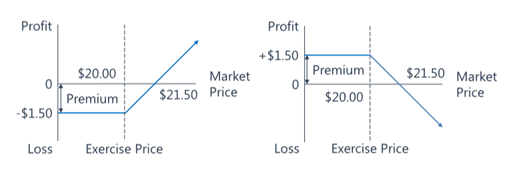

2.1、Profit=Payoff-Premium

Call long与Call Short关于X轴对称

Put long 与 Put short关于X轴对称

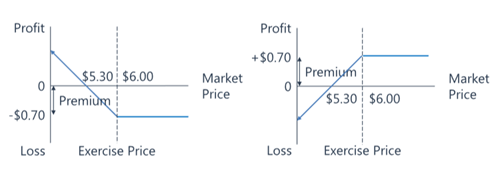

Profit of call option

Profit of Put option

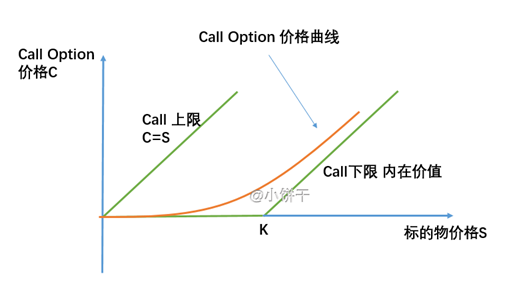

2.2、Call中Premium的范围

Max Premium =St

高于St对于买方来讲无利可图,没有买的必要

Min Premium=max (St-K,0)

详见下述定价上下限

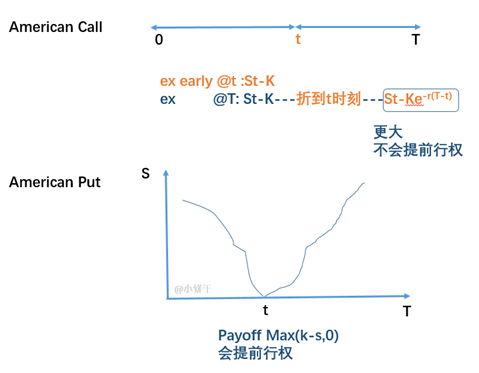

3、European Option & American Option

期权种类(欧式期权、美式期权)

美式每时每刻可以行权

欧式只能到期才可行权

其他参数相同时,美式期权价格大于欧式期权。

Non-dividend的American Call不会提前行权

因为货币有时间价值,越晚行权,折现越大。

所以在Call Option中

American Call与European Call是一样的。

American Call美式期权提前行权的情况:

付息股票中,股息超过了放弃的利息金额。

即等待价值被支付的股息引起的股价下跌cover掉了。

American Put会提前行权

因为股票价格最低为0元,不会低成负数,

所以价格最接近0的时候,收益最大,就要提前行权。

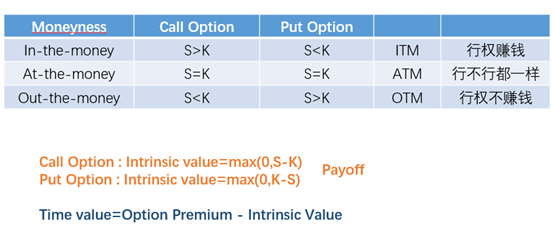

4、Money ness(价值状态)

所谓时间价值,就是为了获得更多的好处而愿意去等待的价值。

ATM时刻,TV最大。

因为未来但凡上涨,就有收益,下降也只是最低损失,所以愿意等待。

越接近到期T时刻,TV流失越快。因为未来潜在的可能性越来越少了。

当标的证券价格很低时,欧式看跌期权的时间价值为负。

因为会涨回去的可能性变大,心理很不爽,夜长梦多。

而美式看跌就不会,因为会马上行权。

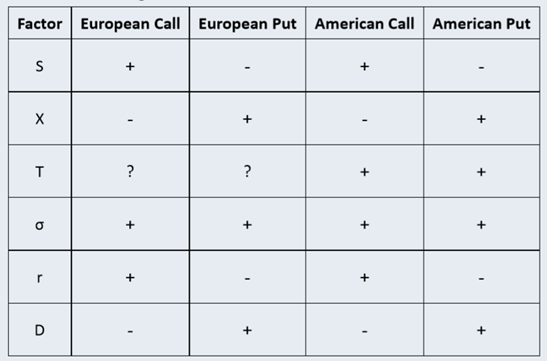

5、Option Factors & Pricing Bounds

(期权价格的影响因素)

文字描述:

S:股价涨,Call涨、Put 跌;

X:执行价涨,Call跌、Put涨;

T:到期时长越长,美式的时间价值越大,欧式到期才行权影响未知;

σ:波动越大,不确定性越大,价值越大;

R:无风险利率涨,Call涨,Put 跌;

D:有分红,Call跌,Put涨(因为分红会影响股价降低,从而看涨期权价值变小)。

6、期权平价公式

P+S=C+Ke^-rt

PS=CK

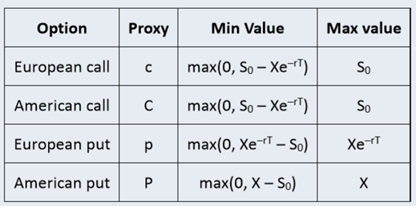

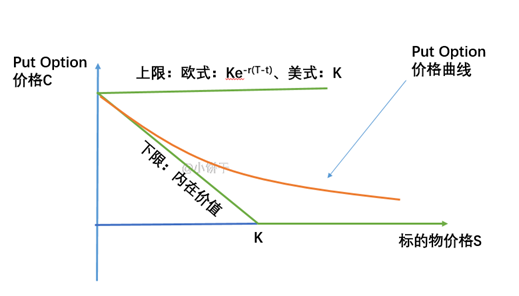

7、期权定价范围

上限:

Call的上限S0

卖的与当前股价一样贵,再贵不买期权直接买股票了。

此刻incomes最小。

Put的上限K(欧式要折现Ke^-rt)

卖的与执行价格一样贵,因为最大收益是股价跌到0的时候也就是最大收益为K,

如果cost比incomes还大,对于买家就亏本了。

实例:房子100万,买了房子保险120万,期权比资产还贵,完全可以把房子毁掉,赚120万,再买个房子100万,净赚20万。这将存在无风险套利机会。所以期权价格上限为当前标的资产价。

下限:

美式Call与欧式Call相同下限:非负数,股价-执行价折现(不会提前行权)

美式Put下限是非负数,执行价格-股价(提前行权,t时刻)

欧式Put下限是非负数,执行价格折现-股价(不能提前行权)

实例:看涨期权下限一定要大于期权的内在价值,比如购买期权价C8块,行权价K90,资产市价S100,期权内在价值100-90=1,扣除期权购买价=2。存在了无风险套利机会。

有点蒙

![]()

![]()

8、Trading Strategies (期权交易策略)

8.1、Simple Strategies

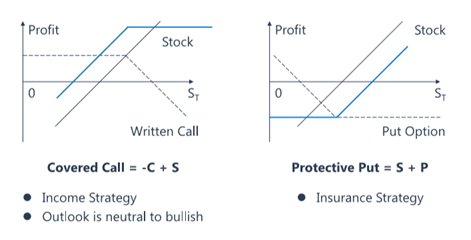

①Covered Call

同时买入一份正股和short了一个call

Long Stock + Short Call =Short Put

锁定了最大收益,亏损无限大,但是股价跌到0就为止了

限制了股价上涨带来的盈利空间,同时卖出一个Call收取的期权金对冲了股价下跌的风险。

换句话说,以放弃部分的盈利空间换取更大的胜率。

最大盈利=股价-行权价+期权金

②Protected Put

Long Stock + Long Put=Long Call

买了正股,怕股价下跌,又long了个put锁定了最低损失。收益无限大。

8.2、Spread Strategies

Spread:call+call put+put

必须是一样的在一起组合,不能交叉

可以手数不同,K不同

包括以下几种策略

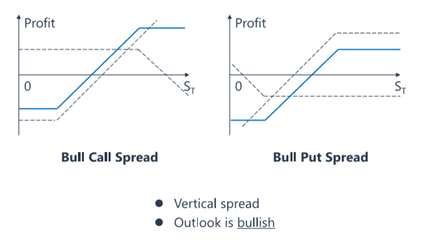

①Bull spread牛市

2个option

未来看涨,低买高卖

+call K小 –call K大

+put K小 –put K大

买入K小的,卖出K大的,中间是上升的

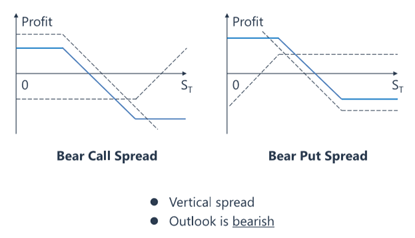

②Bear spread熊市

2个option

未来看涨,高买低卖

+call K大 –call K小

+put K大 –put K小

买入K大的,卖出K小的,中间是下跌的

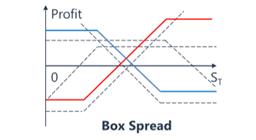

③Box

用于震荡区间,固定收益 K2-K1

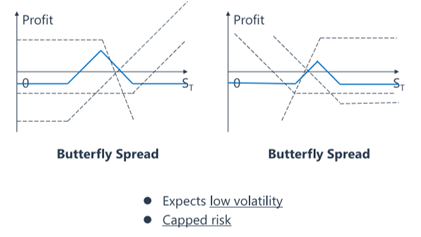

④Butterfly Spreads蝴蝶

区间震荡

3个option

K不一样

+call K1

-2Call K2

+Call K3

除了K不一样,其他都一样比如到期日

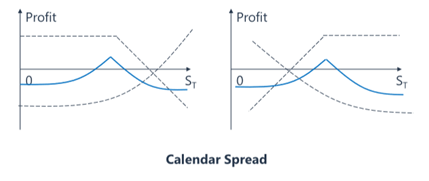

⑤Calendar Spread日历

2个option,行权时间不同

+Call 4.1日到期

-Call 5.1 日到期

8.3、Combination Strategies(组合策略)

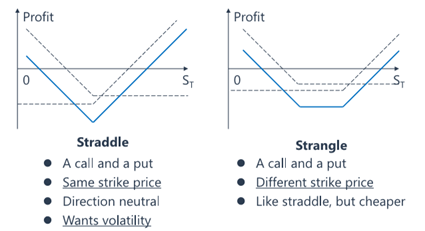

①Staddle

未来暴涨或者暴跌、如中美贸易战

+Call +Put

K相同

②Strangle

+Call +Put

K不同

-call –put

尼克李森,S1到S2之前不会突破,像蝴蝶spread

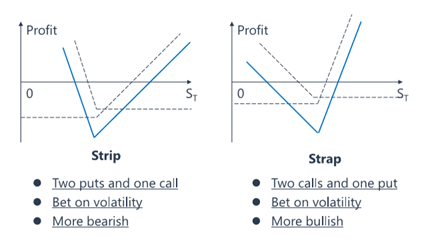

③Strip & Strap

Strip +2put +1call,更倾向于下跌

Strap +1put +2call,更倾向于上涨

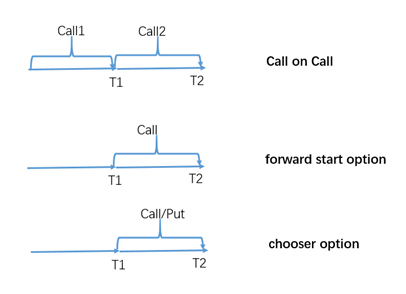

8.4、Exotic Option(奇异期权)

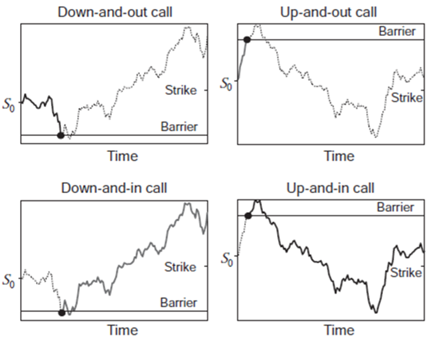

barrier option:障碍期权

knock out, 破位无效

knock in, 破位生效

lookback option(回望期权)

分fixed(K固定)和floating(K浮动)

Shout Option(喊叫期权)

美式期权的后悔药,价格高

Asian Option(亚式期权)

使用有效期内的平均价格作为K,

用平均值,防止操纵市场控制价格。

风险小,所以便宜

binary option(digital option)两值期权

0-1 要么赚,要么无

比如年终奖业绩达到就拿奖金,达不到就是0

cash or nothing call,

如果到期时S小于K,则支付固定的现金

asset or nothing call,

如果到期时S大于K,则支付资产的价格

European call = long cash or nothing call + short asset or nothing call

补充之前知识点

补1、FX

USD/AUD,前面是D,后面是F

求theory:S0*e^(d-f)t

比theory与market,看market的小,代表斜杠后面的大小

然后低买高卖

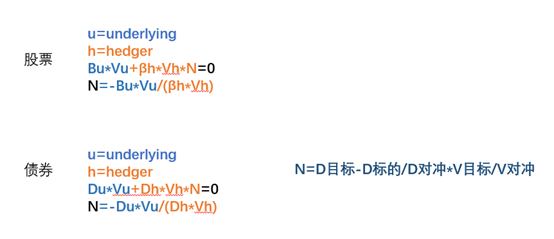

补2、Hedging

股指的风险来自于系统性风险,

先隔断令β=0

债券的风险来自于duration,

ΔP=-D*P*Δi

如果i↓→p↑,duration大了好

如果i上→p↓,duration小了好,

所以让duration=0,控制住未知风险

对冲手数公式如下:

补3、Basis risk

交叉对冲

u≠h

Tu≠Th

要让Th>Tu

对冲的期限要比标的的期限更长

使对冲的东西能保护住标的物

群二维码已失效

加群后台回复加群

说好不不不不不挂FRM

欢迎加群交流考试

说好不不不不不挂FRM

长按二维码关注公众号