作者:徐小庆

来源:敦和资管(ID:dunhefund)

导读:2019年10月16日,徐小庆先生在敦和资管第三期投资沙龙上,带来《2019年四季度宏观经济及大类资产展望》主题演讲,以下为演讲实录。

货币政策宽松的掣肘——房价而非猪价

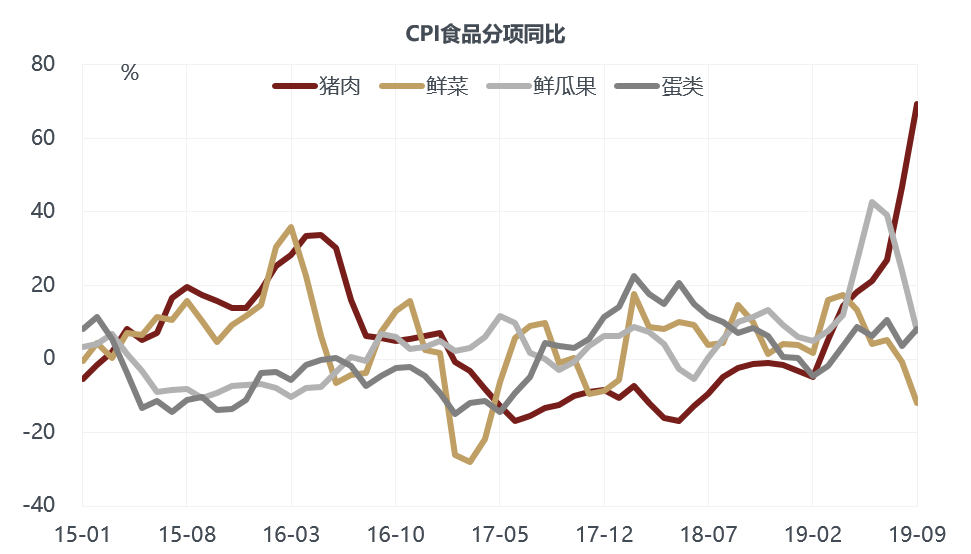

CPI四季度破3%,按照现在的趋势,叠加去年四季度低基数效应和明年春节在1月的错位现象,明年年初有到4%的可能。从CPI结构来看,只有占30%的食品是持续上升的,非食品消费品和服务都在持续下降,食品中也只有猪是唯一的通胀驱动因素,鸡蛋没有上涨,蔬菜水果有明显回落。实际上猪价上涨并不一定会推高通胀预期,如果猪价只是因为本身供需关系错位导致的上涨,没有引起其他跟涨,对通胀预期的影响会比较小。

例如2010-2011年猪价上涨,当时CPI很多其他分项价格也在上涨,猪价上涨不孤立,是反映宏观需求的一个载体,猪价上涨与其他分项价格上涨形成共振,对通胀预期影响较大。而2014-2015年这一轮猪价上涨,宏观背景是房地产周期下行,工业品通缩,猪价上涨没有引起大范围的通胀预期上行。

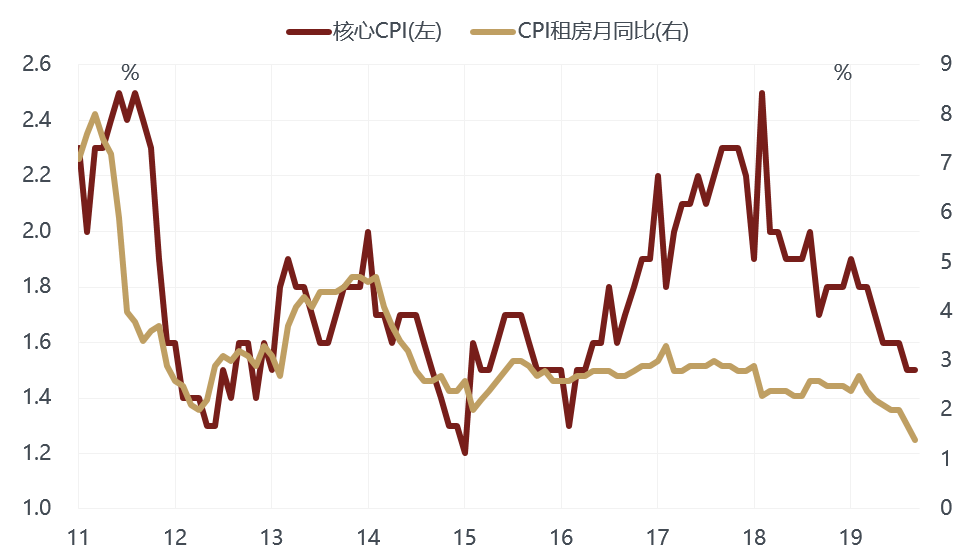

房价对通胀预期的影响更具有决定性,房价决定核心通胀走势。年初至今CPI租房月同比持续回落,整体走势上和通胀预期指数更吻合;今年核心CPI也是持续回落的,和房地产价格走势基本吻合。虽然接下来几个月名义CPI会持续上升,但只要工业品、房地产价格层面不跟涨,通胀预期是可控的。尽管央行不会因为CPI上升而收紧货币政策,但短期放松可能性也不高,一方面名义CPI接下来几个月3%以上,银行理财产品收益率3-4%,短期利率下行则实际利率就会转负;另一方面,以往货币政策持续宽松需要看到房价开始下跌,但今年大多数城市房价没有明显调整,地产销售依然保持韧性,仍有接近半数的城市房价创新高,这种情况下宽松的可能性并不高。

不过,好的地方在于本轮房价调整慢的原因是库存低,现在住宅库销比已经开始缓慢回升,房价会有调整压力。此外,租房同比已创新低,房价同比还在高位,而房价走势不可能与租房同比走势持续背离,从这个角度看,房价已经逐步进入从上涨到下跌的临界点。房企融资已明显收紧,降价回笼现金的迫切性也在上升。匪夷所思的是居民信用扩张趋势尚未放缓,之前认为居民加杠杆能力不能一直维持在很高的位置,但现在居民加杠杆的力度并没有减弱,只有居民贷款回落才会导致销售进入负增长阶段,货币政策才有进一步宽松的可能。

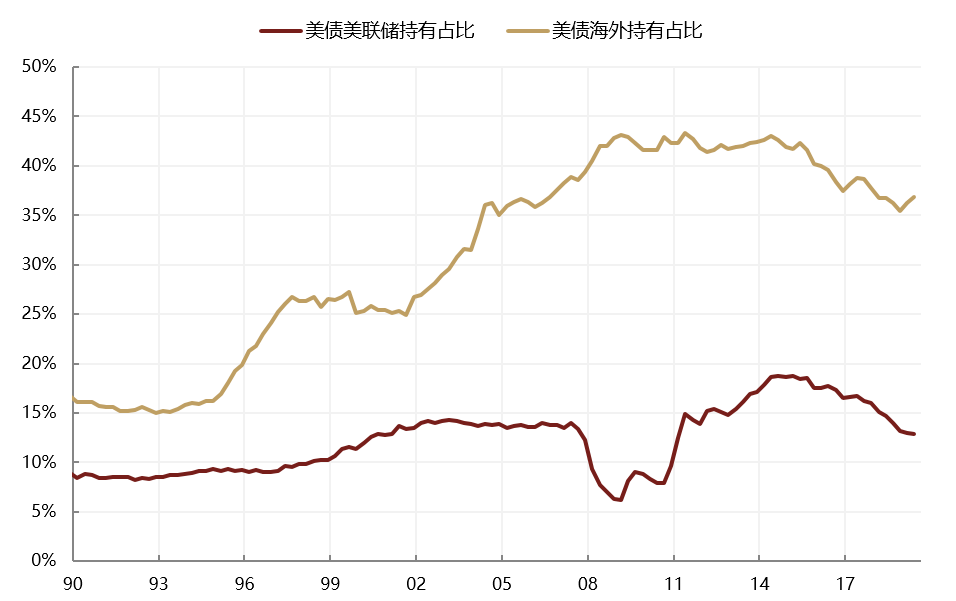

美联储重启扩表开启美元下行周期

美联储正式宣布重启扩表,自10月15日开始购买短期美债,至少持续到明年二季度,首个月的购买规模为600亿美元。本次扩表不同于以往,并不是因为经济不好和没有降息空间,首要目的是应对流动性压力。现阶段银行的储备金余额在下降,主要原因在于贸易战导致出口经济体贸易顺差和外汇储备下降,以中国为代表的海外央行相应减少对美债的购买,美国银行不得不增加对美债的配置,相应地现金占总资产的比例持续下降。表面上看,美联储购买短期国债是为了增加银行的超储金,但归根结底是为了让商业银行有足额资金来购买长期国债,来解决美国财政赤字日益增加的问题。

在美国财政赤字不断加大和全球贸易日趋平衡的背景下,美联储必须扩表才能维持财政扩张。这对于美元本身是利空,这一轮美元或许已经见顶,未来要进入下行周期。

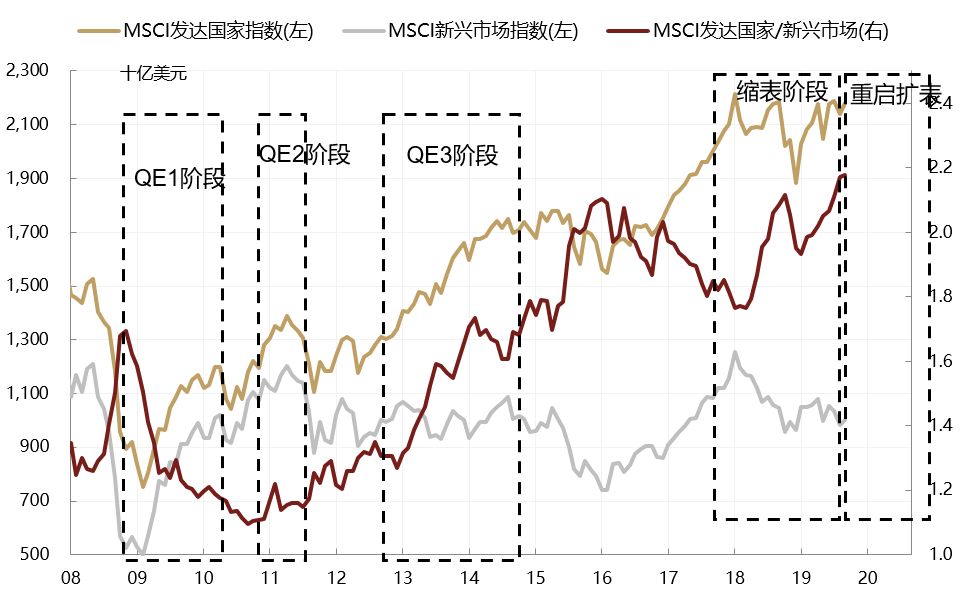

美联储扩表对风险资产肯定边际上是利好,但提振的效果是有差异的。对股票而言,QE具体利好发达国家还是新兴市场股票取决于各自基本面和估值。QE1和QE2时,新兴市场股票上涨比美股多,QE3和缩表阶段美股表现更好,原因在于2009-2012年中国经济基本面较好,2013年以后美国经济基本面较好。当前美国和中国都有各自基本面的问题,但从估值角度看,新兴市场股票更便宜,所以这一轮扩表可能对新兴市场资产更利好。

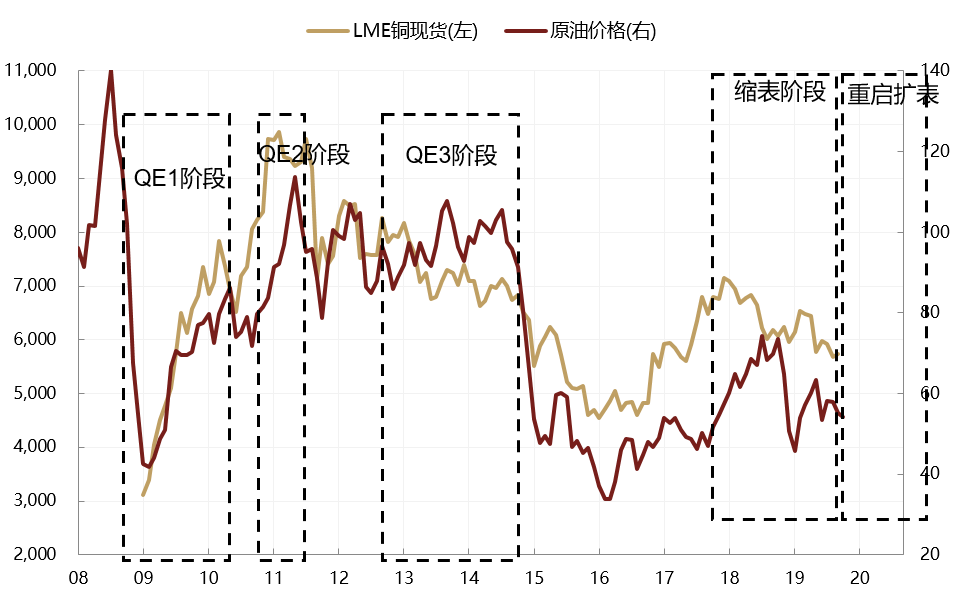

本轮扩表对商品的提振弱于股票。QE1、QE2时期商品之所以大涨是因为叠加了中国的四万亿刺激,QE3阶段中国地产周期向下,商品反而是下跌的。现阶段中国大概率不会再走刺激房地产的老路,对商品利好有限。

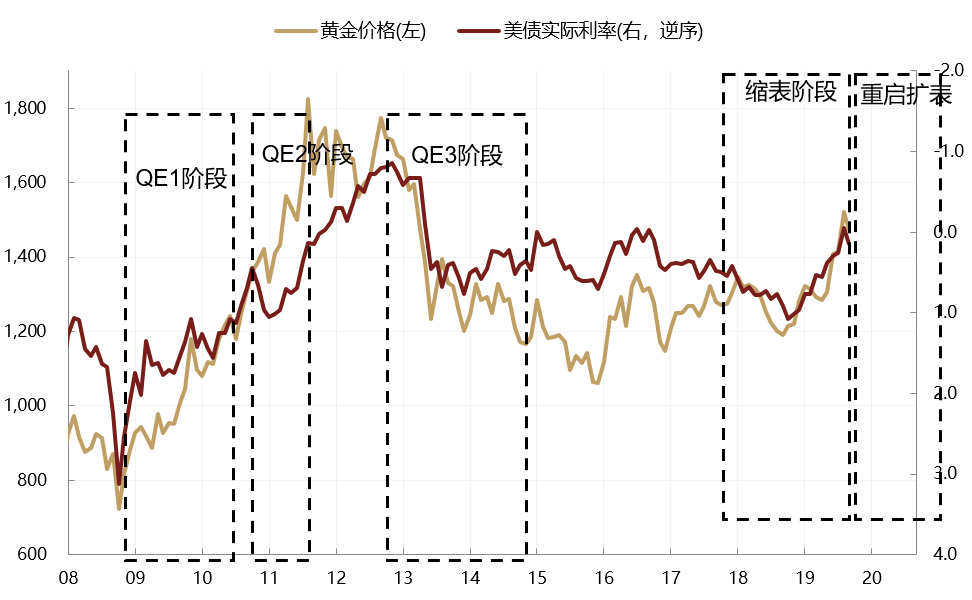

扩表是否利好黄金,取决于实际利率的走势。QE1、QE2时期黄金上涨,而QE3阶段则大幅下跌,因为前两个阶段商品大涨使得实际利率下降,而第三阶段商品下跌,实际利率回升。

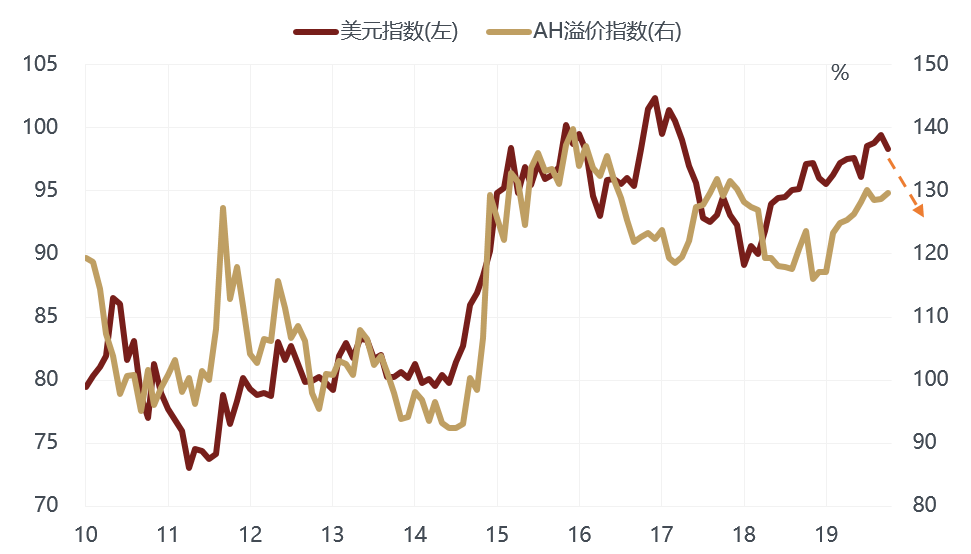

美元下行周期中港股表现将好于A股。今年以来A股表现一直好于港股,除了香港事件带来的估值压制外,美元走强也是一个重要的原因。一般认为,人民币升值利好A股,贬值利好港股,这只是从汇兑损益的角度来考虑。AH溢价率的计算已经考虑了汇率因素,溢价率上升说明即使将港币相对于人民币升值纳入港股的涨幅中,港股的涨幅依然弱于A股。也就是说,实际的情况与主流的看法正好相反,今年强美元弱人民币的环境下A股表现好于港股,而14年以前弱美元强人民币的环境下,AH溢价率处于低位,港股表现好于A股。美元的强弱对港股的流动性影响更大,而A股的流动性更容易受国内货币政策的影响,强美元往往会使得国内货币政策更加宽松,A股的流动性反而好于港股。目前国内货币政策因为猪价攀升和房价尚未调整而无法进一步宽松,但美联储已经重新扩表,从流动性的角度来看,接下来港股的表现有望好于A股。

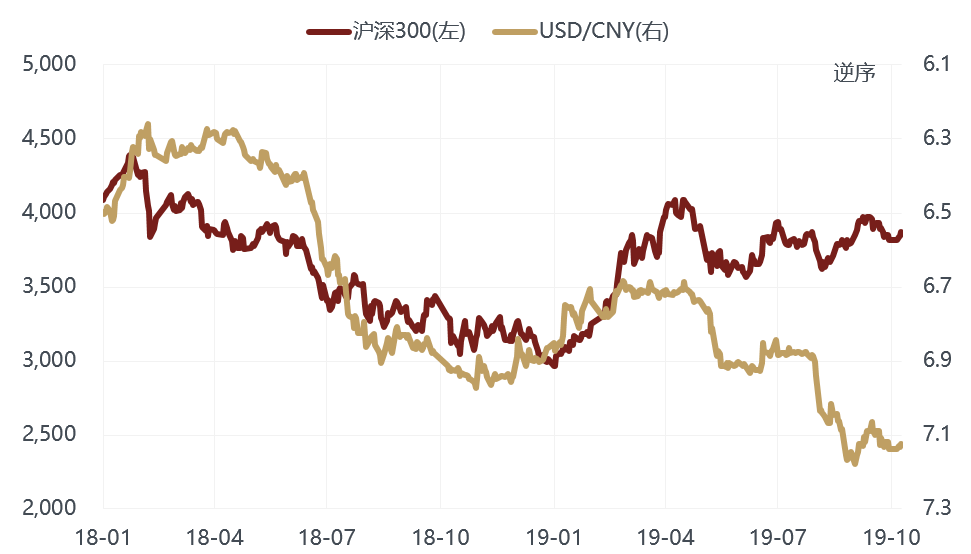

人民币“破7”扭转贸易战美强中弱格局

人民币“破7”以后,A股不跌反涨,而且表现也比美股强,打破了过去人民币贬值A股走弱的资产相关性特征。本币贬值股市上涨一般是发达国家的资产特征,新兴市场的表现则相反,这是因为发达国家不担心贬值带来资本外流的问题,贬值和降息类似,都是货币政策宽松的体现,有利于改善经济预期,利好股市基本面,而新兴市场贬值伴随着资本大量流出,股票成为抛售的对象。所以发达经济体和新兴经济体在本币贬值时的最大差异在于是否有资本的持续外流,人民币与A股的相关性发生变化说明贬值带来的资本流出压力已显著减弱。尤其在“破7”这一心理防线攻破后,外汇储备并没有明显减少,市场对它的恐惧反而下降了,这意味着汇率弹性在未来可以进一步增强,经济韧性自然也会增强。而过去汇率缺乏弹性,使得货币政策单纯依赖降息来刺激经济,导致房地产成为最大的受益者,不利于经济脱虚向实。当然市场可能认为人民币破7没有引发资本外流是加强管制的结果,但过去几年同样管制的时候,其实也没有真正抑制过资本的外流,即使管制有效市场也会用脚投票。我认为关键是人心在发生变化,在经历了中美贸易战和香港事件之后,反而加强了大家对国家的凝聚力,国内资本流出的意愿在下降。

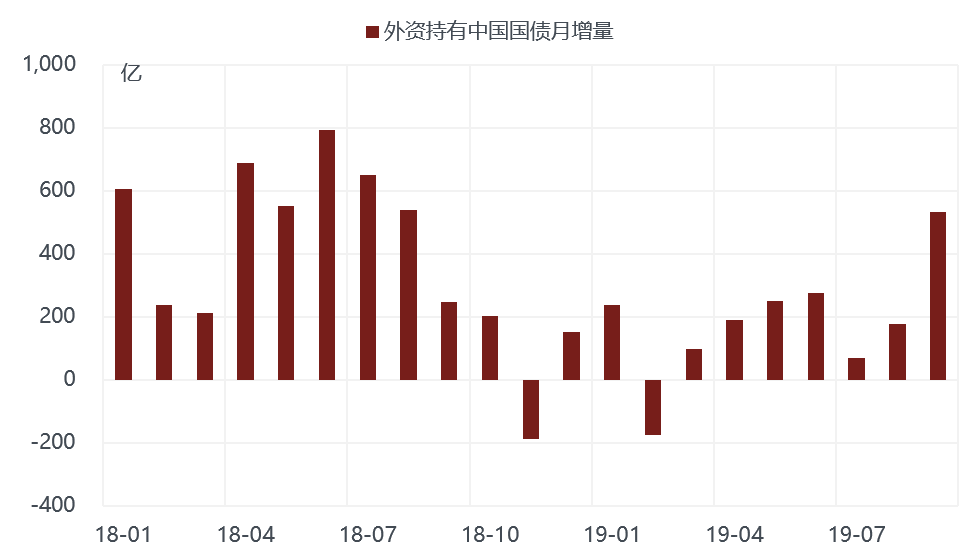

另一个重要的变化是人民币贬值后外资反而增加对人民币资产的配置,股票市场的北向资金增加,外资对国债的增持量也大幅增加。这说明海外资金也不再把中国市场简单看作新兴市场,当它对人民币资产有长期配置需求时,汇率贬值相当于美元计价的人民币资产变得更加便宜,对外资的吸引力反而增强,配置力度也会相应加大,从而对冲了部分国内资本流出的压力。总体来看,无论是国内资本流出还是海外资金流入,汇率对A股的影响都在摆脱过去的新兴市场魔咒。

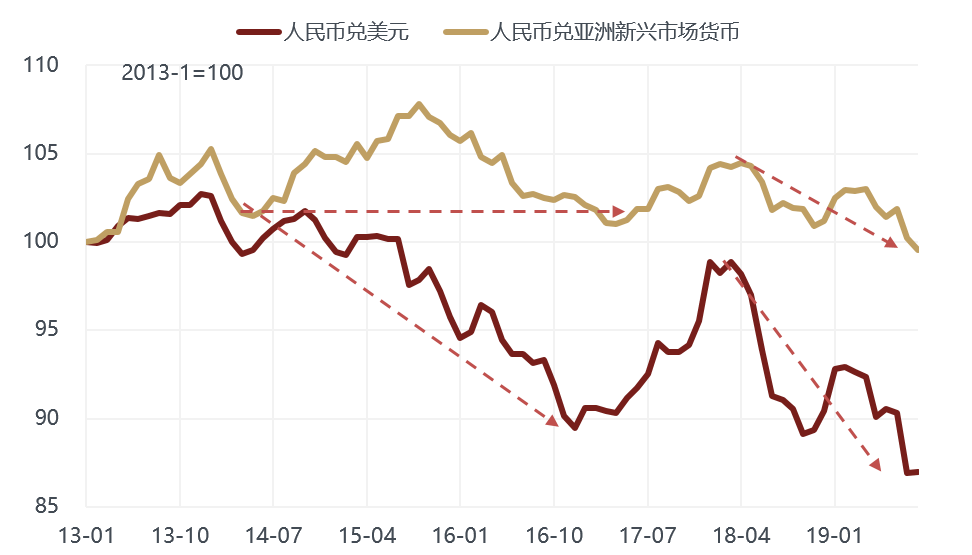

本轮人民币不仅对美元贬值,对亚洲大多数货币也贬值。2014-2016年,人民币贬值是在美联储缩表和加息大背景下出现的,其它新兴市场货币也相对于美元出现大幅贬值,人民币相对于其它新兴市场货币反而升值,出口竞争力并没有得到提高。但今年以来,人民币相对于很多受益于产业转移的亚洲国家货币也是贬值的,对出口竞争力的恢复更加明显,当前出口很可能已处于触底回升阶段。尽管贸易战在汇率层面达成一定的协议,要求人民币不进行竞争性贬值,但在现有关税并未取消的情况下,人民币也很难相对于美元出现大幅升值,除非美元大幅走弱。美联储扩表如果开启美元的下行周期,那么人民币即使相对于美元小幅升值,相对于一篮子货币大概率会继续走弱。

地产周期决定股票风格切换

A股股票风格切换,最重要的驱动力就是中国的地产,一方面地产会影响股票市场的流动性,成长股对流动性敏感度高于价值股;另一方面也会影响企业盈利,价值股盈利对地产的敏感度高于成长股,两轮价值股抱团取暖都是在地产繁荣周期出现的。在地产上行周期,流动性趋紧会压制成长股的估值,而价值股的盈利受益于地产表现更好;在地产下行周期,价值股盈利表现不如成长股,同时成长股估值受益于流动性宽松向上的弹性也更大。中国的新兴产业与地产为代表的传统产业的盈利景气周期一直是交替出现的,2009-2012年是地产周期,2013-2015年是新兴产业周期,2016-2019又是地产周期,接下来伴随着制造业升级和贸易战背景下的国产替代大概率会重新切换至新兴产业周期。今年正处于两个周期的交替阶段,地产仍有韧性,新兴产业开始在局部出现亮点,所以股票风格不鲜明,价值股和成长股都有机会。

地产下行,长期看A股回报率未必会提升。一方面,很多行业的盈利会受到负面影响,另一方面低利率环境下股票的风险溢价往往也处于高位,所以估值未必会明显提升。但地产下行会降低货币的波动,进而降低A股的波动性,A股的夏普比率会显著提升。所以未来十年股票的投资价值相对于房地产上升,主要体现在夏普比的改善而不是回报率的大幅提高。

格上财富:在基金业协会登记的私募基金管理人,十年深度研究,甄选阳光私募、PE/VC、海外基金等高端理财产品,为您的资产增值保驾护航!