核心结论:1、当前类滞胀满足CPI触3%,PPI持续为负,类比于2013年。2、同2013年类滞胀一样,当前类滞胀状态将持续1-2个季度,物价上涨的主导因素得到控制、需求的延续下行将终结类滞胀的状态。3、当前和2013年类滞胀在通胀结构、经济周期、政策取向上有三点不同,通胀下行确认后逆周期政策将延续宽松。4、类滞胀期间可配置成长以及低估值、具有一定抗通胀属性的消费细分行业。

摘 要

1、当前CPI触3%,PPI持续为负,类滞胀状态可参考2013年的情形。PPI和CPI的组合更能刻画类滞胀的状态,即PPI持续处于0以下,CPI触及3%,CPI与PPI呈现阶段性背离状态,当前经济处于类滞胀的状态,类似于2013年的情形。2013年2月CPI因春节因素突破3%,物价上涨的压力开始显现,PPI自2012年3月转负以后持续下行。随后2013年9月CPI再度突破3%,保持在3%的上方直至11月,标志着类滞胀的状态达到高潮。

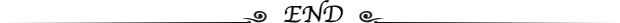

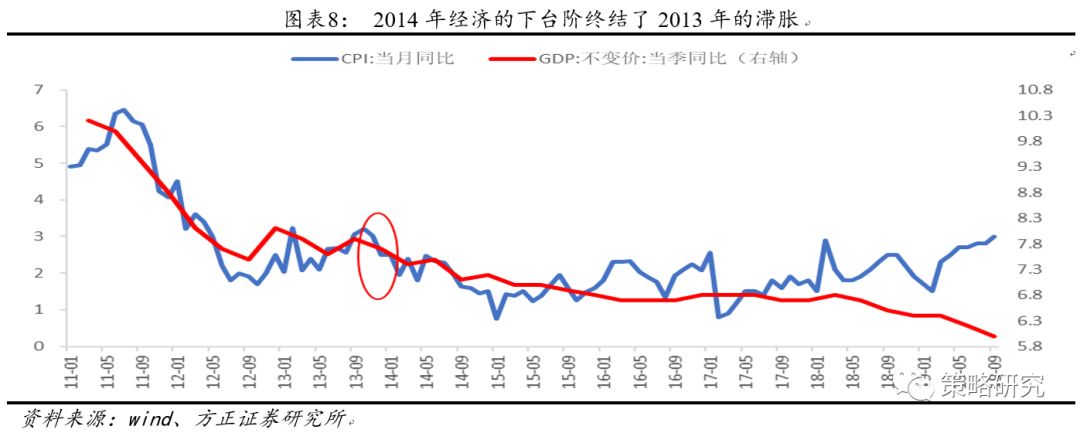

2、同2013年类滞胀一样,当前类滞胀状态将持续1-2个季度,物价上涨的主导因素得到控制、需求的下行将终结类滞胀的状态。2013年11月之后,蔬菜、水果价格回落,虽然猪肉价格仍在上涨,但上涨较为温和,通胀整体水平开始回落,重新回到2.5%以下的水平。2013年下半年经济开始缓慢下行,前期经济的主要支撑地产、基建以及出口均出现回落,2014年一季度经济增速跌破7.5%,需求的下行进一步导致类滞胀状态结束。对比当前,通胀将在明年一季度达到阶段性高点,在通胀预期大概率不会蔓延的情形下,通胀压力将在明年一季度后逐步缓解。从经济增长的角度来看,明年经济下行压力仍然很大,出口确定性下行,制造业投资低位徘徊,基建能否托底,地产投资下行幅度存在不确定性,尤其是今年一季度高基数,需求的进一步下行也将终结类滞胀的状态。

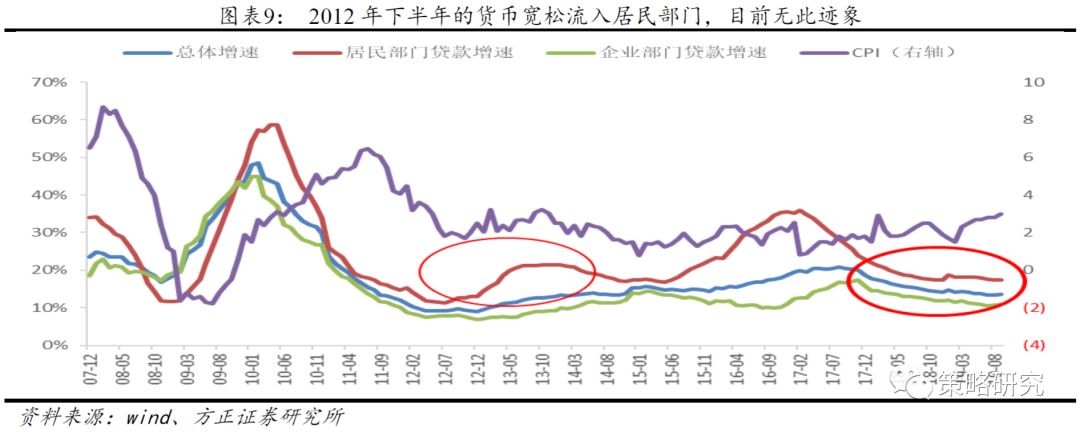

3、通胀下行确认后逆周期政策将延续宽松。同2013年类滞胀相比,目前的类滞胀有三点不同,一是通胀的结构不同,当前的通胀主要由猪肉引起,虽然有扩散至禽肉的态势但结构较为单一,而2013年物价上涨的因素更加多元化,这就导致了虽然目前绝对的通胀水平可能更高,但实际上更为可控;二是经济的周期不同,目前经济仍处于下行周期尚未企稳,通胀中需求拉动的因素不强,非食品甚至和食品背离,基建驱动的力度远不及2012年年中的情形,这就导致了后续即使小幅放松基建,也不一定能够推升通胀;三是政策的取向不同。当前的货币政策导向整体宽松,但一再强调不搞大水漫灌,从居民部门信贷与企业部门信贷增速来看,目前仍处于收缩阶段,表明货币并未实质注入消费端进而引发通胀。因此,通胀下行确认之后逆周期政策将延续宽松。而2012年下半年-2013年上半年居民部门信贷增速明显上升,一定程度上推升通胀,叠加影子银行的监管,政策明显转向。

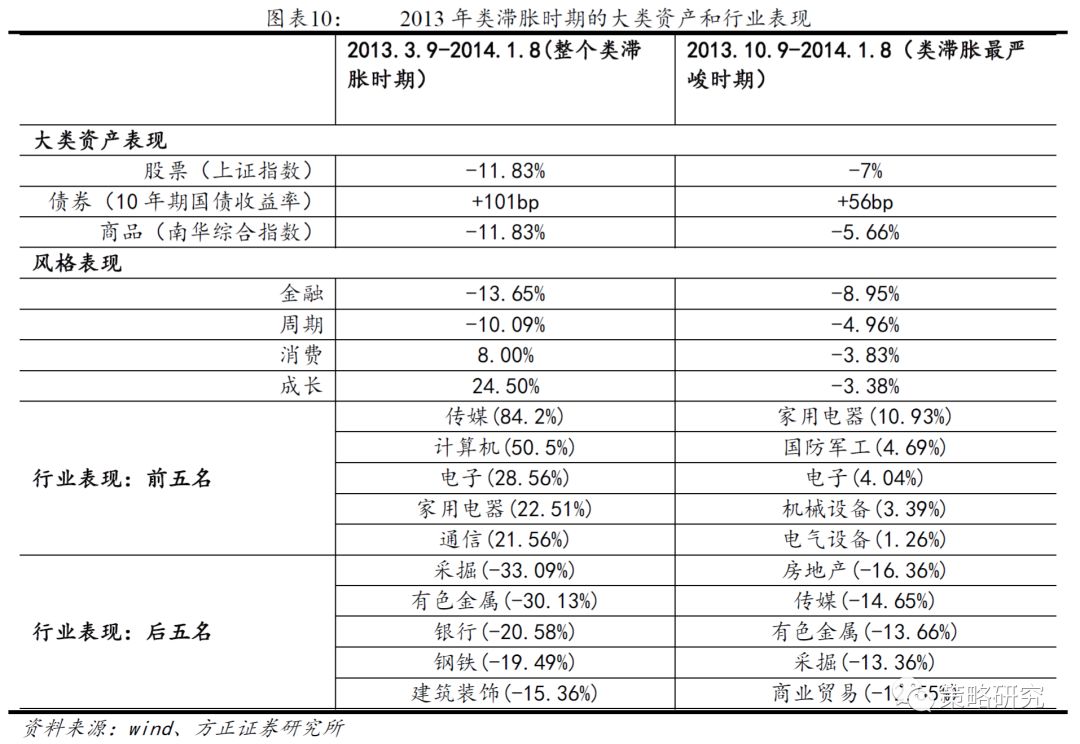

4、类滞胀期间配置成长以及低估值、具有一定抗通胀属性的消费细分行业。从大类资产表现来看,类滞胀期间股票、债券和商品均下跌较多,其中类滞胀的状态越明显,即通胀水平越高,这三类资产下跌的幅度越大。从各风格表现来看,金融和周期指数下跌较大,成长和消费表现相对较好,拉长到整个类滞胀周期来看,消费成长可以取得正收益,其中成长表现更优。从各行业表现来看,由于整个类滞胀周期同2013年成长股大行情大部分重合,因此表现占优的行业主要是传媒、计算机、电子等,消费中家电、医药生物、休闲服务等低估值、具有一定抗通胀属性的行业。从类滞胀环境最明显的三个月来看,家电、国防军工、电子表现较好。

正 文

1 两次类滞胀的对比—2013年和2019年下半年1.1 对类滞胀再定义当前CPI触3%,PPI持续为负,类滞胀状态可参考2013年的情形。经济学中滞胀这一名词最先起源于1965年,其应用最广的是1973年第一次石油危机时美国经济表现,1974年美国经济增速下滑0.54%,当年CPI高达11%。但就中国而言,对于滞胀的定义具有一定局限性,2000年以后中国经济保持高速增长,单季度GDP增速持续保持在6%以上,2012年下半年之后CPI持续处于3%以下,即2011年之后持续处于经济下台阶,通胀保持稳定的状态。因此,类滞胀一词应运而生,对于类滞胀的定义,更无统一标准,本质上而言,类滞胀体现的是经济处于下行压力状态下,通胀具备一定预期或者阶段性昙花一现的状态,在此环境下,用GDP与CPI衡量类滞胀的阶段具有一定局限性。我们认为,选取更具有波动性,更能体现工业生产状态的PPI更有意义,PPI和CPI的组合更能刻画类滞胀的状态,即PPI持续处于0以下,CPI触及3%,CPI与PPI呈现阶段性背离状态,从这个角度而言,当前经济处于类滞胀的状态,类似于2013年的情形。

1.2 当前同2013年相比有何异同?

2013年2月CPI突破3%,PPI持续为负,标志着类滞胀状态的开启。2013年2月CPI因春节因素突破3%,物价上涨的压力开始显现,PPI自2012年3月转负以后持续下行,经济增速在2012年四季度冲高至8.1%之后在2013年全年保持7.6%以上的增长水平,但经济增长缺乏内生动力。随后2013年9月CPI再度突破3%,保持在3%的上方直至11月,标志着类滞胀的状态达到高潮。本轮通胀水平较2013年更高,结构上更偏供给推动,驱动因素更单一。9月CPI触3之后,在猪肉价格继续上冲的背景下,叠加明年1月份春节错位的影响,通胀将继续上行,明年一季度CPI有触4的可能。从结构上来看,本轮通胀基本上由食品价格带动,非食品项同比保持下行,而食品项主要由猪肉带动,本轮猪周期比过去两轮更为猛烈,供需缺口更为巨大,非洲猪瘟目前仍无有效手段治愈,猪肉价格上涨69.3%,影响CPI上涨约1.65个百分点,即一半以上的通胀由猪肉驱动,并且猪肉价格带动其替代品价格走高。2013年的通胀两次上穿3%,分别是2013年2月和9月,2月通胀脉冲的原因主要是气候以及春节因素导致,食品中水产品与蔬菜、水果价格明显上涨,非食品中燃料、旅游价格上涨,而9月通胀上涨的原因主要是食品价格上涨,除了蔬菜水果以外,猪肉价格也有所上涨。2013年的通胀压力整体并不大,绝对水平不如本轮通胀,且支撑物价上涨的因素更偏季节性。除此之外,2012年四季度经济探底回升带来了需求一定程度的复苏,也推高了通胀水平。

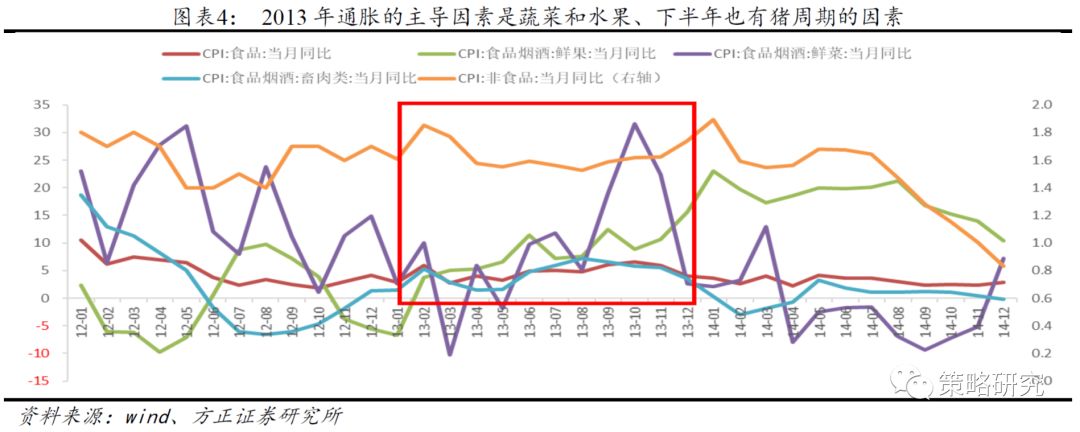

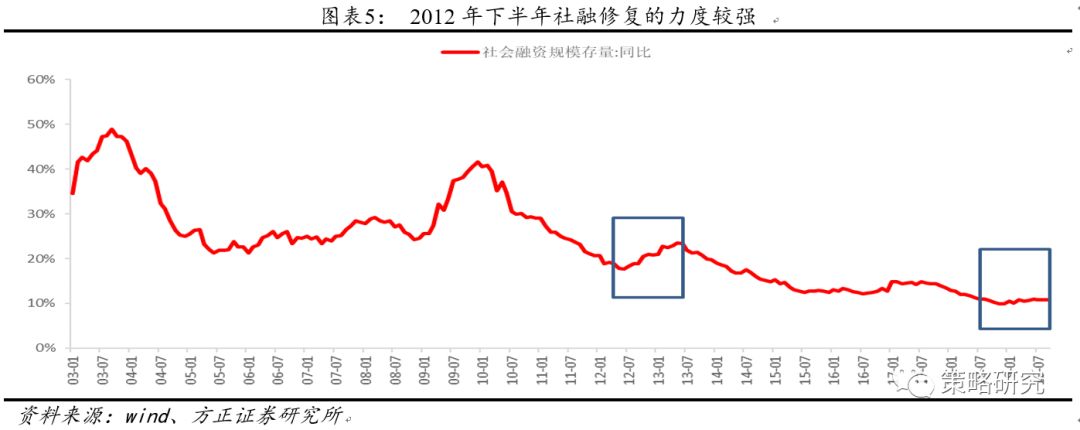

本轮通胀背后的经济周期更弱,融资需求不如2013年旺盛。目前经济的下行从2018年一季度开始,单季度增速从6.8%下行至6%,社融虽然在今年1月有所反弹,但仍然保持趋势性下行。从经济的驱动力来看,具备一定韧性的地产投资和缓慢回升的基建投资起到托底的作用,顺周期的制造业投资和民间投资持续下滑。而2013年经济处于探底回升的状态,2012年三季度经济触底7.5%之后,四季度经济大幅回升,2013年整体维持在7.6%以上的增速,直至2014年一季度再下台阶。社融存量增速从2012年下半年开始趋势性回升,2013年上半年重回20%以上的水平。支撑经济较强复苏的动力来自基建和地产投资,尤其是基建,由2012年年中个位数的增速大幅提升至2013年20%以上的增速。此外,2012年欧债危机消散后,全球经济于2013年开始复苏,带动出口明显上行。对比本轮类滞胀和2013年经济的运行不难发现,2013年经济要比现在强很多。

本轮通胀背后的货币政策刺激力度更收放,2012年下半年经济刺激后收紧更迅速。从通胀背后的货币因素而言,虽然目前央行的货币政策整体较为宽裕,且宽松的周期已持续近两年时间,但由于货币政策主要以全面和定向降准、疏通货币传导机制为主,大水漫灌的预期被压低,货币政策刺激力度有限。但在全球降息潮、经济下行压力较大的背景下适度宽松的货币政策大概率是未来货币政策的取向。而2012年5月份开始货币政策开始大幅宽松,2012年5月3日首次下调逆回购利率、5月12日年内第二次降准、6月8日和7月6日连续两次降息,经济企稳后政策又猛烈收紧,2013年2月19日央行宣布开展了300亿元的正回购,时隔八个月之后重启正回购,3月27日监管加码,银监会颁布“8号文”,规定理财资金投向非标资产,不得超过理财总额的35%,4月政治局会议较2012年12月经济工作会议措辞上明显对稳增长重视度下降。本质上而言,2013年上半年政策的猛烈收紧是对2012-2013年影子银行大幅扩张带来信用放大的纠正,一定程度上也导致了2013年年中的钱荒。

1.3 参考2013年情形,当前类滞胀如何演绎?

同2013年类滞胀一样,当前类滞胀状态将持续1-2个季度,物价上涨的主导因素得到控制、需求的下行将终结类滞胀的状态。2013年2月通胀破3%之后,类滞胀的状态尚处于萌芽期,随后通胀逐步回落,直至9月通胀再度破3%,连续保持在3%以上三个月,但此后蔬菜、水果价格回落,虽然猪肉价格仍在上涨,但上涨较为温和,通胀整体水平开始回落,重新回到2.5%以下的水平。2013年上半年紧缩之后,下半年经济开始缓慢下行,前期经济的主要支撑地产、基建以及出口均出现回落,2014年一季度经济增速跌破7.5%,需求的下行进一步导致类滞胀状态结束。对比当前,由于猪肉价格的同比高点大概率在明年一季度出现,叠加春节因素,通胀将在明年一季度达到阶段性高点,在通胀预期大概率不会蔓延的情形下,通胀压力将在明年一季度后逐步缓解。从经济增长的角度来看,明年经济下行压力仍然很大,出口确定性下行,制造业投资低位徘徊,基建能否托底,地产投资下行幅度存在不确定性,尤其是今年一季度高基数,需求的进一步下行也将终结类滞胀的状态。

通胀下行确认后逆周期政策将延续宽松。同2013年类滞胀相比,目前的类滞胀有三点不同,一是通胀的结构不同,当前的通胀主要由猪肉引起,虽然有扩散至禽肉的态势但结构较为单一,而2013年物价上涨的因素更加多元化,这就导致了虽然目前绝对的通胀水平可能更高,但实际上更为可控;二是经济的周期不同,目前经济仍处于下行周期尚未企稳,通胀中需求拉动的因素不强,非食品甚至和食品背离,基建驱动的力度远不及2012年年中的情形,这就导致了后续即使小幅放松基建,也不一定能够推升通胀;三是政策的取向不同。当前的货币政策导向整体宽松,但一再强调不搞大水漫灌,从居民部门获得的信贷与企业部门获得的信贷增速来看,目前仍处于缓慢下行阶段,表明货币并未实质注入消费端进而引发通胀。因此,通胀下行确认之后逆周期政策将延续宽松。而2012年下半年-2013年上半年居民部门信贷增速明显上升,一定程度上推升通胀,叠加影子银行的监管,政策明显转向。

1.4 类滞胀环境下,大类资产和行业如何选择?

2013年3月9日公布2月通胀数据为3.2%,高于市场一致预期的2.9%,标志着类滞胀的环境初步形成,2013年10月9日公布9月通胀数据3.1%,高于一致预期的2.9%,在维持三个月高于3%的通胀水平之后,12月通胀回落至2.5%,我们选取了两个时间段分析其中的大类资产和行业表现,分别是2013年3月9日至2014年1月8日(公布12月通胀数据前一日)的整个类滞胀时期和2013年10月9日至2014年1月8日,即类滞胀环境最为明显的时期。

类滞胀期间配置成长以及低估值、具有一定抗通胀属性的消费细分行业。从大类资产表现来看,类滞胀期间股票、债券和商品均下跌较多,其中类滞胀的状态越明显,即通胀水平越高,这三类资产下跌的幅度越大。从各风格表现来看,金融和周期指数下跌较大,成长和消费表现相对较好,拉长到整个类滞胀周期来看,消费成长可以取得正收益,其中成长表现更优。从各行业表现来看,由于整个类滞胀周期同2013年成长股大行情大部分重合,因此表现占优的行业主要是传媒、计算机、电子等,消费中家电、医药生物、休闲服务等低估值、具有一定抗通胀属性的行业。从类滞胀环境最明显的三个月来看,家电、国防军工、电子表现较好。

2 三因素关键变化跟踪及首选行业

经济、流动性、政策三因素跟踪:经济增长层面,四季度经济有望企稳,但“类滞胀”以及“通胀通缩并存”的现象仍会继续存在,值得关注,全年没有跌破区间下限的风险;流动性层面,宽松状态仍将维持连续,新LPR改革效果进入观察期、CPI触及政府预期目标、经济仍面临下行压力等对立事件决定了货币政策不会大幅宽松或收紧;市场风险偏好层面,目前处于偏好的相对稳定期,后续重点关注即将召开的四中全会成果及中美贸易阶段性协议的谈判进展,观测时间点出现在11月中旬APEC上。

2.1 经济、流动性、风险偏好三因素跟踪的关键变化

关注经济出现“类滞胀”及“通胀通缩并存”的现象。今年以来前三季度,经济增长速度逐季滑落,从6.4%到6.2%,再到三季度的6.0%,三季度增速已经逼近了增长区间下限。伴随着供需两弱环境下的经济走弱,同时发生了生产供给端通缩即PPI持续负增长,以及猪周期带动下的结构性通胀即CPI持续走高,目前已升至3.0%的水平,触及政府预期目标上限。经济中同时出现了通胀通缩并存,以及类滞胀的情况。

按目前情况看,这种情况短期内无法扭转,至少在明年一季度前无法改变。经济增长方面,预计4季度将有所企稳,3季度的6.0%为“四舍”后退位增速,而4季度的6.0%预计将是“五入”后的进位增速。经济增长有望在明年一季度再迎开门红,届时前期密集出台的政策措施将在明年一季度显现效果;CPI方面,分化趋势愈演愈烈,非食品项CPI随需求转弱而继续滑落,但食品项CPI仍将保持迅猛的上涨势头从而带动整体CPI上行,考虑到生猪养殖有其特殊的生殖周期,以及今年春节错位和去年低基数,CPI预计会上升至超过3.5%;PPI方面,整体将随经济而动,预计年前仍会维持在负增长局面。因此,综合来看,“类滞胀”、“通胀通缩”现象仍将继续。

货币政策保持连续性,不会边际再宽松,但也难明显收紧。今年央行的主要工作是疏通货币政策传导机制,保持着较强的“以我为主”的操作节奏,目前疏通机制的措施之一,新LPR改革已经施行完毕,货币政策进入效果观察期,如LPR改革前,边际再宽松的货币政策也无法顺利传畅,除非确认改革有效,我们认为目前正处于这个观察、确认的阶段,货币政策在当前环境下没有再边际宽松的必要。另一方面,货币政策的再度宽松也面临着掣肘,如CPI触及政府两会预期目标3.0%,美国对汇率存在不能大幅贬值的诉求以及背后可能出现的汇率操纵认定和制裁措施等。

当然,目前货币政策也没有明显收紧的迹象和必要,当前经济仍处在不断下行的通道中,下行的压力仍大,再者,货币政策宽松不一定能实现流动性往下传递至实体经济端,但货币政策收紧却很有可能会导致实体经济端的流动性出现雪上加霜的状况。因此综合来看,当前情况下货币政策将保持连续性,不会大幅宽松或收紧。

市场风险偏好稳定期,后续关注四中全会的召开成果及中美阶段性协议的谈判进展。前期稳增长政策密集释放,带动风险偏好持续提升,目前政策处于静默期,风险偏好则进入相对稳定的时期。后续对风险偏好造成影响的需关注两件事:其一,四中全会,全会将在月底28-31日召开,本次全会的议题是坚持和完善中国特色社会主义制度以及推进国家治理体系和治理能力现代化,市场对此充满期待和关注,因此需密切关注全会的召开成果,这将影响市场的长期风险偏好;其二,中美贸易关系,目前双方进入相对的平静期,后续需密切关注双方第一阶段协议的谈判进展,11月中旬的智利APEC峰会将是一个重要的观察时间点,美方称中美领导人都将出席APEC峰会,此次峰会基本上决定了后续贸易争端的中短期走向,若阶段性协议谈判进展顺利,双方领导人有望在峰会上见面并签署协议,而将到期的华为临时执照也有再获延期的可能,但若阶段性协议谈判不顺,后续则有可能继续加征本在10月15日升级开征的关税以及12月15的1670亿美元15%关税,且华为再获延期的可能性骤减。

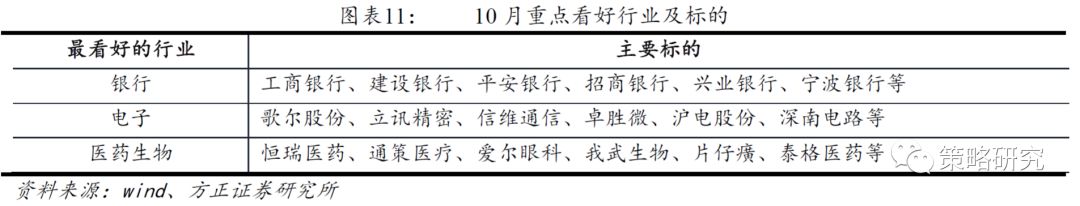

2.2 十月行业配置:首选银行、电子、医药生物

行业配置的主要思路:关注低估值及景气确定品种。经济方面,三季度经济增速进一步滑落至6.0%,仍运行在收缩区间,能否企稳甚至回升仍有待继续观察,同时全球经济增长下行明显,各国PMI均不同程度下滑,下行压力仍然较大;流动性方面,目前国内流动性维持充裕,9月央行采用“全面+定向”方式进行年内第三次降准,释放资金约9000亿元。票据直贴利率下行明显,隔夜拆借利率及7天期质押回购利率也大幅下行至7月初流动性十分宽裕时的水平;政策和风险偏好层面,政策处于阶段性空窗期,风险偏好短期内面临多个风险性事件的考验;综合来看,低估值的银行保险、建筑以及景气确定的通信、消费电子、食品饮料、医药生物等板块值得关注,10月份首选银行、电子、医药生物。

银行

标的:工商银行、建设银行、平安银行、招商银行、兴业银行、宁波银行等。

支撑因素之一:“全面+定向”降准落地,资金成本下降,流动性保持宽裕。2019年9月6日,央行宣布年内第三次降准,采用“全面+定向”降准相结合的方式,预计释放9000亿元资金,此次降准将进一步降低银行资金成本,对冲LPR新机制下银行面临的息差收缩的压力。降准也将释放银行新增信贷投放空间,增强信贷投放能力。同时,2019年9月26日,财政部发布《金融企业财务规则(征求意见稿)》,银行利润调节空间压缩,业绩有望加速释放。

支撑因素之二:目前估值处于近10年的较低水平。目前银行业整体PB水平仅为0.82倍,位于近10年估值不足5%的分位水平,估值接近近10年的最低位置,较低的估值水平已将经济下行,息差收缩、资产质量等因素充分反映,安全边际较为明显。

支撑因素之三:业绩增速相对稳定,大型银行和股份制银行资产质量稳健,商业银行净息差继续逐步上行。银行业整体而言是所有行业中业绩增速最为稳定的行业之一,在经济下行期间或者市场面临下行压力的背景下,其相对业绩优势会更加突出。从已公布的部分银行半年报显示,大型银行和股份制银行的资产质量稳健,流动性环境和信用水平维持在较好状态。此外,二季度商业银行净息差为2.18%,延续2017年以来的上行态势。

电子

标的:歌尔股份、立讯精密、信维通信、卓胜微、沪电股份、深南电路等。

支撑因素之一:中报单季度业绩反转,细分领域龙头三季报预告持续高增长。电子上半年业绩由一季度的-11.7%收窄至-3.4%,二季度单季度业绩反转至2.7%。细分领域中,电子制造景气度最好,由一季度的8%大幅提升至二季度单季度的31.4%,电子元件保持10%以上的增速。细分领域龙头三季报预告亦维持了高增长,PCB领域的沪电股份三季度业绩预告中值121.8%,继半年报143.4%的业绩增速后继续维持高增长。IDM/ODM领域的闻泰科技,收购安世半导体后三季报业绩预告中值高达377.5%,高于上半年的210.7%。同时立讯精密、歌尔股份等电子龙头三季报预告亦维持了较高速度的增长。

支撑因素之二:细分领域催化剂不断。5G手机方面,秋季5G手机进入密集发布期,华为Mate30 5G手机发布,反响热烈,5G渗透率提升明年换机潮预期,新型硬件不断涌现;半导体方面,晶圆代工和封测厂营收增速转正、台积电营收连续三个月保持两位数增长,国内政策支持自主可控;电子元件方面,三大运营商5G投资预算公布,高于年初指引,基站建设进入高峰期,PCB放量趋势明显、龙头业绩高增长。

支撑因素之三:估值仍较为合理。目前电子行业估值为37.7倍,处于近5年的不足30%分位和近10年的不足25%分位,估值位于底部区域。

医药生物

标的:恒瑞医药、通策医疗、爱尔眼科、我武生物、片仔癀、泰格医药等。

支撑因素之一:细分领域业绩确定性较强。2019 年前 8 月医药制造业营业收入增速明显下滑,但利润增速与去年同期持平,总体运行平稳,业绩确定性较强。化学制药、生物制品、医疗器械龙头中报业绩仍能延续高增长,创新药产业链维持高景气,未来重点关注三季报业绩。

支撑因素之二:整体估值较低,具备一定安全边际。目前医药生物行业整体估值35.97倍,分别位于近2年、近5年、近10年估值的60%、25%、25%左右分位,中长期来看,仍具备一定安全边际。

支撑因素之三:外资持续流入,机构配置力度有望加大。医药生物在今年二季度基金持仓中占比为11.2%,较一季度的11.4%,小幅滑落,目前仓位离历史最高持仓18%时仍有空间,在经济下行压力持续,贸易摩擦扰动长期化的背景下,医药生物板块的配置价值凸显。在外资对于A股的配置以及抱团品种的选择上,医药生物是重要的行业之一,随着A股MSCI、富时罗素、标普道琼斯指数纳入因子的提高,医药生物板块的总体配置力度有望进一步提升。

风险提示:历史分析比较的局限性、通胀超预期上行、全球以及国内经济下行加速超预期、贸易战升级等。

详见我们2019年10月27日发布的《两次类滞涨的对比—2013年和2019年下半年》报告。