前言

四中全会开幕,相信对未来中国的发展路径和时间表会更清晰,而对于金融,我们认为金融供给侧改革还将继续发力!金融供给侧改革是中国整体改革的一个战略举措,不限于经济领域,它的进程必将有力推动其他领域的改革和向前,是一个长期的战略任务!从2016年年中政治局会议第一次提出“抑制资产泡沫”开始,我们正在经历一场史无前例的金融大出清。虽然开始到现在很多行业内的“大佬们、前辈们”感觉很不舒服,而且有些抵触,但这个进程会坚定的按照既定目标向前,不会动摇,因为改革就要有优胜劣汰,就有牺牲,只有适应新的结构才有生存的可能,不会怜惜抱怨者,而目前这个大出清还在午时!

01

2014到2018:一件件来了

2014年既是新一轮宽松的起点,也是这场出清的前奏,因为在这一年,刚性兑付时代正式终结。有两个代表性事件:一是中诚信托30亿“诚至金开1号”未能按期兑付,拉开了信托违约的序幕;二是债券市场“违约元年”首次出现实质性违约,主要是中小企业私募债发行人违约。

2015年股市成为第一个闹事的“狼卫”。上半年大家还沉浸在股票市场暴涨的狂欢中, 6月份就出现了股灾,接着, P2P出现第一波“爆雷”跑路潮,出现e租宝、泛亚、金賽银基金等大事件。

2016年债券违约的盖子揭开了。供给侧改革元年,房地产开始严厉调控,上半年整个大宗商品价格的上涨,特别是铁矿石。下半年经济下行压力加大、上游行业景气度下降,在去杠杆和年底资金紧张的叠加影响下,国债期货一度跌停,过剩产能行业违约事件集中爆发,甚至出现了连环违约,实质违约出现。

2017年“史上最严"的金融监管警钟敲响。强化监管后,有很多产品陆续出现爆雷,如招商银行10亿理财产品逾期兑付,银行理财首次违约,中江信托政信项目未能如期兑付,典型的“庞氏骗局”钱宝网爆雷。整个金融形势都在2017年出现了逆转,金融周期从2017年开始正式进入下行周期,开始收缩。

2018年爆雷明显增加,2017年末十九大召开后的中央经济工作会议将防范化解重大风险位列三大攻坚战之首,重点是防控金融风险。安邦被接管标志着金融去产能拉开序幕,另在中美贸易战的冲击下,上证指数从3500点左右一路跌到2400多点,股票质押爆雷,十分惨烈。债市也不太平,违约潮再度来袭, AAA债券上海华信首次违约,高评级也未能幸免;与此同时,裸泳的P2P开始一个个倒下,出现的停业和问题平台数量就超过1200多家,尤其是6-8月维权事件频发,甚至让人闻到了一丝金融危机的味道。

02

2019一切继续,出清在午时

2018年底到2019年一季度金融风险一度阶段性缓释。经济开始短暂企稳,但这只是暂时的,下行压力仍然很大,我们看到一些“金牌机构” ,如光大资本52亿海外投资项目破产,血本无归; “中国版黑石”中信资本34亿私募产品深陷兑付危机,央企都不那么靠谱了。

2019年二季度以来风险开始扩散到部分小银行, “接管”银行这种非常态手段开始出现。包商银行因出现严重信用风险被央行、银保监会接管1年,为历史上首个被监管机构接管的商业银行,上交所唯一上市信托公司安信托被上交所问询,超过100亿未能按期兑付,诺亚财富34亿踩雷承兴国际事件,金融出清开始蔓延到一些头部级别的金融机构。

03

新的趋势

不过,庆幸的是,这场金融大出清已经过半,我们还没有失守系统性风险的底线。总的来说,中国经济依然有很多好牌可以打。

首先,资产的收缩:宏观经济本质上是资产的集合。过去10年里面,经历过2009、 2012、 2014这三轮宽松,很多企业由于不能够审时度势,在宽松政策之下反而成了炮灰。2009年4万亿,很多企业开足马力增加产能,最后自己变成了过剩产能,在去产能的过程中被清理掉。2012、2014年两轮大宽松,金融泡沫化,很多企业觉得融资太容易了,资金大便宜了,钱太好借了,很多钱花到不该放的地方,最后由于高杠杆有的破产、有的失去控制权、有的爆雷。这三轮大宽松的结果提示我们,要对宏观政策有一个正确的认识,在宏观政策变化的同时踩准节奏,或者要保持一个平常心。

其次,资金的退潮:政策层已经摒弃大水漫灌。未来货币政策的取向一定是“正常化”,新常态也是非常态。三十年前日本的教训就是逆周期调节力度不能过猛,货币政策是艺术不是技术,不是算出来的。货币当局已经对这个问题有比较清楚的认识,不能让经济增速滑落太快,对于经济的自然减速确实要慢慢适应,不再一味寄希望于货币宽松来刺激经济。所以,虽然货币政策出现了明显的微调,逆周期调节力度不断加大, 2018年4次降准, 2019年至今3次降准,做了一些政策的对冲,但坚决不会再搞“大水漫灌”,所以我们看到货币政策十分克制,资金面相对谨慎。

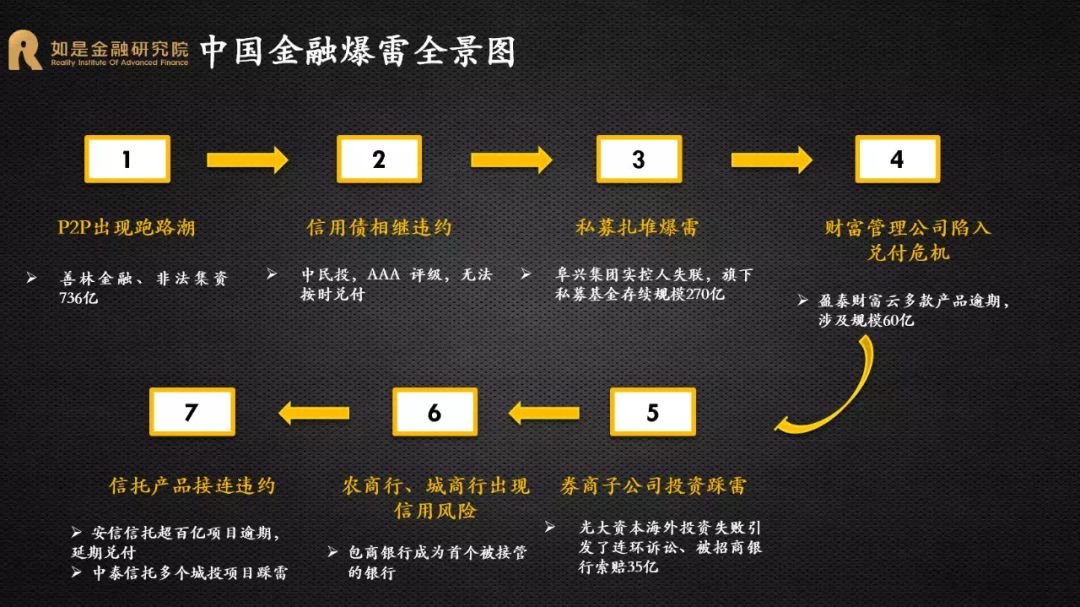

再者,出清在午时:金融爆雷的高潮已经到来。随着资产端泡沫的退潮,资金端狂欢的结束,且在经济下行周期内,资产端收益比资金端的成本下降的更快,使得金融风险迎来高峰期,金融出清时代已然到来,整个金融投资市场都不太平静,风险加速释放。我们可以大致勾勒出中国金融爆雷全景图,从P2P、信用债、私募、财富管理公司到券商子公司、信托再到银行、保险,几乎无一幸免。可以预见挤泡沫进入高峰期,金融出清已经到午时了。

最后,资本的变局:资本市场从“供销社”到“大卖场”。在金融出清的大背景下,估值开始倒灌,资本市场面临着前所未有的挑战。科创板启动后,从“供销社”转向“大卖场”模式,资本市场迎来大变局,尤其是最近科创板开板的背景下,注册制以及科创板的投资价值值得深入探讨。在金融出清的过程中资本市场的改革也在深化,会呈现出一些新趋势,如IPO常态化,估值国际化,退市常态化,投资价值化等。

结论:不要再做“追风少年”,守住硬核资产

泡沫的出清是大势所趋,过去风来了猪都会飞的场景可能很难再出现。从2014-2018年,中国经济经历了一轮完整的经济周期和金融周期,资产表现也呈现明显的轮动规律,每年都有一两个资产处在牛市当中,如2014年的债市,2015年的股市,2016年的楼市, 2017年的货币,2018年的债市。2019年经济出清进入高峰期,也就是出清在午时。同时我们也处于存量时代,分化和集中是大势所趋。头部企业要做大做强,成为细分行业龙头;腰部企业要活下去,因为处在不上不下最难了;脚部企业很多会被淘汰,淹没在历史的洪流中。这样的背景下,做企业的、做投资的,都需要长期关注硬核资产:稀缺、标准、稳定。从投资角度来讲,就是选对赛道,构筑坚实的护城河!

文章观点仅供参考,不构成投资建议

明泽资本

研究发掘价值 专业创造财富

长按识别二维码,加关注